Définition Flat tax

Définition et explication

Elle vise à simplifier et unifier la fiscalité sur les revenus du capital (intérêts, dividendes, plus-values mobilières, etc.). Contrairement au barème progressif de l’impôt sur le revenu, la flat tax applique un taux unique à l’ensemble des contribuables, quels que soient leurs revenus.

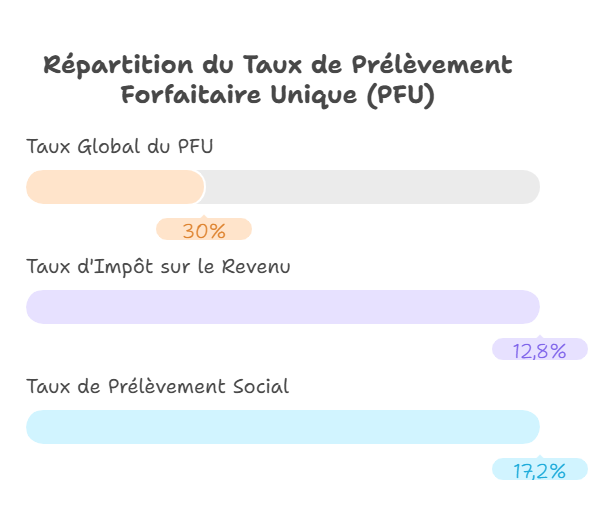

Concrètement, le PFU correspond à un taux global de 30 %, composé de 12,8 % d’impôt sur le revenu et de 17,2 % de prélèvements sociaux. Ce taux s’applique automatiquement sur la plupart des revenus de placements financiers, sauf pour certaines catégories d’épargne réglementée, comme le Livret A, le LDDS ou le LEP, qui demeurent exonérées d’impôt.

Ce système a été instauré pour simplifier la fiscalité de l’épargne et favoriser l’investissement. Il permet d’éviter la complexité du barème progressif tout en offrant de la lisibilité sur le rendement net des placements. Cependant, les contribuables ont la possibilité d’opter pour le barème progressif de l’impôt sur le revenu si celui-ci leur est plus favorable, notamment lorsque leur taux marginal d’imposition est inférieur à 12,8 %.

En résumé, la flat tax repose sur une logique d’imposition forfaitaire et non progressive, ce qui signifie que tous les contribuables paient le même taux, indépendamment de leur niveau de revenus. Elle constitue aujourd’hui le régime fiscal de référence pour la plupart des placements financiers en France.

FAQ - Flat tax

Oui. Vous pouvez choisir l’imposition au barème progressif si votre taux marginal d’imposition est inférieur à 12,8 %. Cette option peut réduire votre impôt. Elle se demande lors de la déclaration annuelle et s’applique à tous vos revenus de capitaux mobiliers pour l’année.

La flat tax s’applique à la plupart des placements financiers : intérêts, dividendes, plus-values sur actions, obligations, comptes-titres ou assurance-vie selon l’ancienneté du contrat. Les livrets réglementés comme le Livret A, LDDS ou LEP restent totalement exonérés.

Le prélèvement est automatique. L’établissement financier retient directement 30 % au moment du versement du revenu (par exemple un dividende). Ce montant comprend l’impôt et les prélèvements sociaux. Vous n’avez donc aucune démarche à faire au moment du prélèvement.

Non. Elle est avantageuse pour de nombreux contribuables, mais pas pour tous. Si vos revenus sont modestes ou votre taux marginal d’imposition faible, le barème progressif peut être plus intéressant. Une simulation simple permet de comparer les deux régimes.

demande de contact

Un conseiller de MeilleureSCPI.com vous contactera très prochainement. Si vous ne voyez pas notre email de confirmation, vérifiez votre courrier indésirable.

Merci d'avoir noté

Inscription à la Newsletter

Vous allez maintenant pouvoir suivre toute l'actualité du marché de la pierre papier, ainsi que les meilleurs opportunités d'investissements en parts de SCPI.