ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

3 points à savoir pour son assurance-vie !

L'assurance-vie est un produit financier complexe, mais elle offre de nombreuses opportunités. Dans cet article, nous allons vous présenter les 3 éléments essentiels à connaître pour tirer le meilleur parti de votre assurance-vie et vous permettre d'épargner en toute confiance.

Les rendements de l'assurance-vie : réalités et perspectives

Pas totalement vrai.

Il est un fait que les fonds en euros, qui sont le pilier traditionnel de l'assurance-vie, ont vu leurs rendements baisser au fil des années. En 2008, ces fonds rapportaient en moyenne 3,9 %, contre seulement 1,3 % en 2021, selon France Assureurs. Cette longue phase de baisse s'est toutefois interrompue avec la remontée des taux d'intérêt.

Depuis 2022, les rendements sont repartis à la hausse. Le taux moyen des fonds en euros est passé à environ 1,9 % en 2022, puis à 2,5 % en 2023, d'après les données agrégées par France Assureurs et les estimations de cabinets spécialisés comme Facts & Figures. En 2024, le rendement moyen des fonds en euros s'est établi autour de 2,5–2,6 % nets de frais de gestion, avec de fortes disparités entre contrats : certains fonds plafonnent autour de 1,8–2 %, quand d'autres dépassent 3–3,5 %.

Pour 2025, la plupart des analyses anticipent une relative stabilisation, avec un rendement moyen attendu entre 2,4 % et 2,6 %, soit un niveau globalement comparable à 2024. Certains fonds " nouvelle génération " ou " boostés " pourraient toutefois servir plus de 3,5 %, voire ponctuellement 4 % sous conditions (notamment une part minimale en unités de compte). En termes de pouvoir d'achat, le rendement réel (net d'inflation) pourrait tourner autour de 1,1–1,2 % en 2025, un niveau qui n'avait plus été atteint depuis plusieurs années.

De plus, l'assurance-vie offre d'autres opportunités d'investissement à travers les unités de compte. Bien que ces dernières présentent un niveau de risque plus élevé que les fonds en euros, elles offrent également des perspectives de rendement supérieur à long terme. Elles permettent d'accéder à des supports variés : actions, obligations, fonds diversifiés, supports immobiliers (SCPI, OPCI, SCI), voire private equity, selon les contrats.

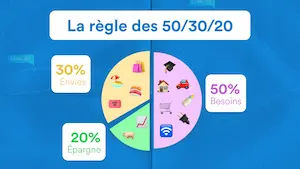

L'assurance-vie : diversification et flexibilité

L'un des avantages majeurs de l'assurance-vie est sa flexibilité. Vous pouvez diversifier vos investissements en sélectionnant différents supports et modes de gestion pour vos contrats : fonds en euros, unités de compte, gestion libre, gestion pilotée, profils équilibrés ou dynamiques, etc. Cela vous permet d'adapter votre épargne à vos objectifs financiers, qu'il s'agisse de préparer votre retraite, de constituer un capital à moyen terme ou de planifier la transmission de votre patrimoine.

L'assurance-vie reste également très attractive sur le plan successoral. En cas de décès, les capitaux transmis bénéficient d'un régime spécifique : les primes versées avant 70 ans profitent, pour chaque bénéficiaire, d'un abattement de 152 500 €, avant application d'une fiscalité forfaitaire. Ce cadre, toujours en vigueur, en fait un outil de transmission particulièrement souple et performant.

De plus, vous avez la possibilité de modifier la clause bénéficiaire de votre contrat à tout moment en fonction de votre situation personnelle et familiale (mariage, naissance, divorce, recomposition familiale, etc.). Cette souplesse de rédaction et de révision de la clause permet d'ajuster précisément qui recevra les capitaux, et dans quelles proportions.

L'assurance-vie : un placement à deux visages

Vrai et Faux.

L'idée reçue selon laquelle vous ne pouvez pas perdre d'argent avec une assurance-vie est à la fois vraie et fausse. Tout dépend du type de support que vous choisissez. La plupart des contrats aujourd'hui sont des assurances vie multisupports. Ils se composent d'un fonds en euros, où le capital est garanti par l'assureur (hors frais de gestion et fiscalité), et de supports en unités de compte, plus risqués.

Si vous investissez dans le fonds en euros, votre capital est protégé et vous bénéficiez d'un effet cliquet : les intérêts crédités chaque année sont définitivement acquis. En contrepartie, les rendements restent modérés, même s'ils se sont raffermis depuis 2022. En revanche, si vous optez pour des unités de compte, vous avez la possibilité de réaliser des gains plus élevés sur le long terme, mais vous vous exposez aussi à des pertes temporaires ou durables si les marchés sont à la baisse. La valeur de votre contrat peut alors fluctuer à la hausse comme à la baisse.

Dans la pratique, de plus en plus de contrats conditionnent l'accès aux meilleurs fonds en euros à une part minimale d'unités de compte, afin d'équilibrer le couple risque/rendement sur l'ensemble de votre contrat. Il est donc essentiel d'ajuster cette répartition à votre horizon de placement et à votre tolérance au risque.

Récapitulatif des points clés

Point clé | Réalité |

L'assurance-vie : un placement à deux visages | Choix entre fonds en euros (capital garanti, rendement modéré) et unités de compte (potentiel de rendement plus élevé, mais risque de perte en capital). |

Les rendements de l'assurance-vie | Après une longue baisse, les rendements des fonds en euros sont repartis à la hausse depuis 2022, avec un taux moyen autour de 2,5 % en 2023–2024 et une stabilisation attendue autour de 2,4–2,6 % en 2025, les meilleurs contrats pouvant dépasser 3,5 %. |

L'assurance-vie : diversification et flexibilité | Possibilité de diversifier entre fonds en euros, unités de compte (y compris supports immobiliers) et différents modes de gestion, avec une grande souplesse pour modifier la clause bénéficiaire et organiser la transmission. |

En comprenant ces trois points clés, vous serez mieux préparé à tirer le meilleur parti de votre assurance-vie et à atteindre vos objectifs financiers avec succès.

À lire également :

Les meilleurs contrats en assurance-vie : comment les identifier ?

SCPI et assurance vie : Une solution contre la baisse des rendements ?

| Les points importants pour la SCPI Corum XL | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Diversifiée SCPI de rendement | Minimum de souscription 1 part 195.00 € |

| Corum XL bulletin trimestriel | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !