ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Comment battre l’inflation avec ses placements en 2025-2026 ?

Face à l'inflation, préserver le pouvoir d'achat d'un patrimoine suppose une stratégie lisible : associer des sources de revenus capables de s'ajuster aux prix, un moteur de croissance à long terme et des poches de diversification qui amortissent les chocs. En France, l'inflation ressort à 0,9 % en glissement annuel en novembre 2025, inchangé par rapport à octobre et conforme aux estimations de l'Insee. Ce niveau stable fournit un repère concret : viser un rendement réel positif signifie dépasser ce seuil après frais et fiscalité. À long terme, les prévisions tablent sur 1,6 % en 2026 et 2,1 % en 2027 selon les modèles économétriques.

Comprendre l'érosion monétaire

Lorsque les prix progressent, un capital non rémunéré ou faiblement rémunéré perd de la valeur réelle. Autrement dit, un rendement nominal de 1 % devient négatif en réel si l'inflation est supérieure. Dans un environnement où l'inflation se tasse mais demeure suivie de près, avec un léger rebond attendu à 2,6 % en 2025 et 2,1 % en 2026 dû à la fin des compensations énergétiques, fixer un objectif d'"inflation + marge" (par exemple +1 % à +2 % par an) permet d'aligner l'allocation sur un résultat tangible, tout en gardant une gestion du risque cohérente avec l'horizon.

Les briques de base, à articuler plutôt qu'à opposer

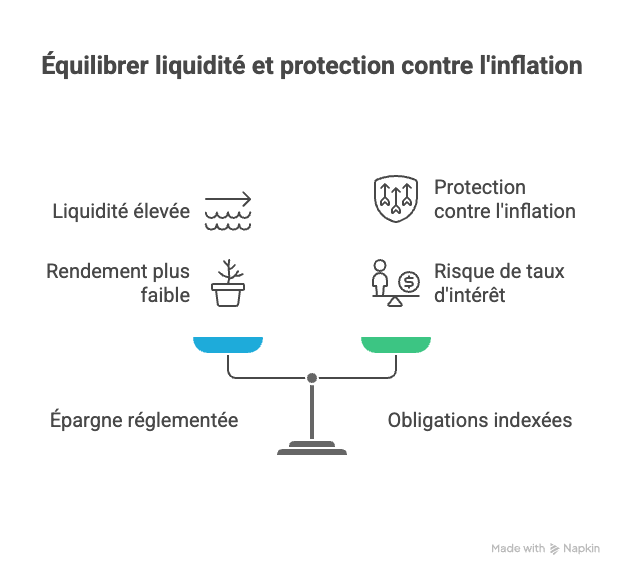

Épargne réglementée : Liquidité et rôle tampon

Les livrets réglementés assurent la liquidité et servent de coussin de précaution. Au 1ᵉʳ janvier 2026, une baisse des taux est attendue pour le Livret A, le LEP et le LDDS dans un contexte de normalisation, tandis que la CSG sur les revenus du capital passe de 9,2 % à 10,6 % (épargnés pour les livrets réglementés). Ces taux s'inscrivent dans une trajectoire de normalisation par rapport à 2025. Utiles pour les besoins courts, ils forment rarement, seuls, une réponse durable pour battre l'inflation à long terme.

Obligations : Portage, duration et indexation

Le marché obligataire a retrouvé du rendement. Les fonds et ETF de créances souveraines et privées apportent un portage plus lisible qu'entre 2020-2022 ; néanmoins, une remontée des prix n'efface pas le risque de duration (sensibilité aux taux). Spécifique et précieux : les obligations indexées sur l'inflation – OATi et OAT€i en France, TIPS aux États-Unis. Leur mécanique permet d'ajuster coupons et capital à un indice d'inflation (France ou zone euro), ce qui soutient le pouvoir d'achat sur la durée, avec les précisions techniques propres à chaque indice.

Actions : Le moteur historique du rendement réel

À long terme, les actions mondiales ont, en moyenne, battu l'inflation et fait mieux que les obligations et la trésorerie, car chiffre d'affaires, bénéfices et dividendes tendent à suivre les prix. Les études de référence (Global Investment Returns Yearbook) le confirment, tout en rappelant une volatilité à court terme et des écarts selon les styles et secteurs (les approches qualité ou low-volatility réagissent différemment). D'où l'intérêt d'une exposition mondiale et diversifiée, éventuellement avec un biais qualité.

Immobilier & SCPI : Revenus potentiellement indexés, horizon long

Dans l'immobilier professionnel, les loyers sont fréquemment assortis de clauses d'indexation. L'ILC s'applique aux activités commerciales ; l'ILAT concerne les activités tertiaires (bureaux, professions libérales, logistique). L'Insee précise la composition de l'ILAT (pondération IPCH hors tabac/loyers, ICC et PIB nominal), rappelant son usage pour la révision des baux, avec une indexation des redevances applicable au 1ᵉʳ janvier 2026 en hausse de 1,04 % sur la base du deuxième trimestre 2025. Les SCPI mutualisent les risques locatifs et permettent d'accéder à ces revenus potentiellement indexés, avec un horizon de détention long, des frais, une liquidité moindre et une sensibilité à la conjoncture locative.

Or et matières premières : Diversification de régime

L'or n'offre pas de flux, mais il joue un rôle de diversification lors des chocs d'inflation et d'incertitude monétaire. En 2025, le marché de l'or a inscrit de nouveaux sommets, phénomène attribué à la faiblesse du dollar, aux anticipations de politique monétaire et à des achats soutenus de banques centrales. Une poche mesurée permet d'amortir certains scénarios macro, au prix d'une volatilité parfois marquée et de l'absence de revenus.

Assurance vie : "ballast" en euros, dynamisme via UC

Le fonds en euros a servi en moyenne ≈ 2,6 % en 2024 selon l'ACPR, avec des écarts notables entre contrats. Dans un contexte d'inflation plus basse, il peut permettre un rendement réel légèrement positif. Les unités de compte (UC) offrent un potentiel supérieur (actions, obligations, immobilier coté/non coté, ETF), en contrepartie d'un risque de perte en capital rappelé par l'AMF. Cette structure multi-supports autorise une allocation fine au sein d'un même contrat.

Tableau récapitulatif : Pôles et points d'attention

Classe d'actifs | Rôle face à l'inflation | Horizon indicatif | Liquidité | Points d'attention |

|---|---|---|---|---|

Épargne réglementée (Livret A/LDDS/LEP) | Trésorerie, réserve de sécurité | Court | Élevée | Baisse attendue des taux au 01/02/2026 ; CSG inchangée sur ces livrets. |

Obligations nominales | Portage, diversification | 3–10 ans | Bonne | Sensibilité aux taux (duration). |

Obligations indexées (OATi/OAT€i/TIPS) | Protection potentielle du capital réel | 3–10 ans | Bonne | |

Actions mondiales | Moteur historique de rendement réel | 8–15 ans | Élevée | |

Immobilier / SCPI | Revenus potentiellement indexés (ILC/ILAT) | 8–12 ans | Faible↔moyenne | Frais, liquidité, cycle locatif, indexation +1,04 % au 01/01/2026. |

Or / matières premières | Diversification en régime d'incertitude | 5–10 ans | Élevée (ETF or) |

Comment structurer une allocation qui permet de dépasser l'inflation

Fixer d'abord un objectif réel (par exemple inflation + 1 à 2 %). Construire ensuite autour de trois piliers :

- Stabilité : liquidités et fonds en euros, qui lissent la valeur ;

- Protection : obligations indexées sur l'inflation et, en complément, un peu d'or ;

- Croissance : actions mondiales de qualité et, selon le profil, un socle immobilier/SCPI avec baux ILC/ILAT potentiellement indexés.

Un rééquilibrage régulier ramène les poids vers la cible.

Pour un profil prudent, la stabilité domine et la cible est autour d'inflation + 1 %. Un profil équilibré répartit mieux entre protection (obligations, dont indexées) et croissance (actions), pour viser inflation + 2 %. Un profil dynamique accepte plus de volatilité, mise surtout sur les actions et garde une part d'actifs réels ; l'objectif vise inflation + 3 % (ou plus) avec un horizon d'au moins 8–10 ans.

Ces exemples sont indicatifs et varient selon les frais, la fiscalité et la tolérance au risque.

Bonnes pratiques et écueils fréquents

Tout concentrer en trésorerie expose à l'érosion réelle ; à l'inverse, une sur-exposition aux actions sans horizon adapté accroît le risque de matérialiser des pertes. Négliger les frais et la fiscalité ampute le rendement réel, notamment avec la hausse de la CSG sur les revenus du capital. Du côté immobilier, méconnaître le décalage d'indexation (ILC/ILAT trimestriels, +1,04 % au 1ᵉʳ janvier 2026) ou la liquidité des parts de SCPI peut créer des déceptions.

La lecture attentive du DIC (document d'informations clés) et de l'indicateur de risque (échelle 1 à 7) aide à situer chaque support et à cadrer les attentes.

À retenir

- L'inflation française est stable à 0,9 % fin 2025, mais devrait remonter vers 2 % à moyen terme.

- Pour préserver votre pouvoir d'achat, visez un objectif de rendement réel de type " inflation + 1 à 2 % ".

- Une allocation efficace combine stabilité (livrets, fonds en euros), protection (obligations indexées, or) et croissance (actions, immobilier, SCPI).

- Les SCPI bénéficient de baux indexés (ILC/ILAT) avec une hausse de +1,04 % au 01/01/2026, mais impliquent frais et liquidité limitée.

- Les hausses de CSG sur les revenus du capital renforcent l'importance d'optimiser la fiscalité de vos placements.

- Conseil de l'auteur : votre épargne liquide peut ne pas répondre à cet objectif si elle reste majoritaire dans votre patrimoine.

Ce contenu est informatif et ne constitue pas un conseil personnalisé. Tout placement comporte un risque de perte en capital et une variabilité des revenus ; les performances passées ne préjugent pas des performances futures. Les supports en unités de compte présentent un risque de perte en capital ; l'assureur ne s'engage pas sur leur valeur. Les revenus et la valeur des parts de SCPI peuvent fluctuer ; la revente peut être plus ou moins aisée selon les périodes.

Sources

- Insee – Indice des prix à la consommation, prévisions d'inflation 2025-2027.

- AFT – Caractéristiques des OATi et OAT€i.

- UBS – Global Investment Returns Yearbook 2025.

- Meilleurescpi.com – Dossiers pédagogiques sur l'investissement en SCPI, l'immobilier et la gestion de l'épargne.

- World Gold Council – Gold mid-year outlook 2025.

- Entreprendre.service-public.fr – Indexation des loyers commerciaux et tertiaires.

Conseil de l'expert

En tant qu'expert en SCPI, je constate que les épargnants sous-estiment souvent l'impact de l'inflation sur leur patrimoine lorsqu'ils restent sur une épargne trop liquide. Les livrets et comptes à vue sont indispensables pour la sécurité du quotidien, mais votre épargne liquide peut ne pas répondre à cet objectif de rendement réel positif si elle représente la majeure partie de votre capital. Pour viser " inflation + marge ", il est pertinent d'introduire progressivement des actifs réels (immobilier, SCPI) et des supports dynamiques (actions, obligations indexées), en cohérence avec votre horizon et votre tolérance au risque, idéalement avec l'appui d'un professionnel.

À lire également :

Investir en 2026 : Quels placements privilégier ?

| Les points importants pour la SCPI AEW Commerces Europe | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Commerce SCPI de rendement | Minimum de souscription 10 parts 190.00 € |

| SCPI de rendement AEW Commerces Europe | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !