ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Latte Factor : comment les petites dépenses financent vos investissements en 2026

Latte Factor : comment les petites dépenses financent vos investissements en 2026

Comprendre le concept du Latte Factor

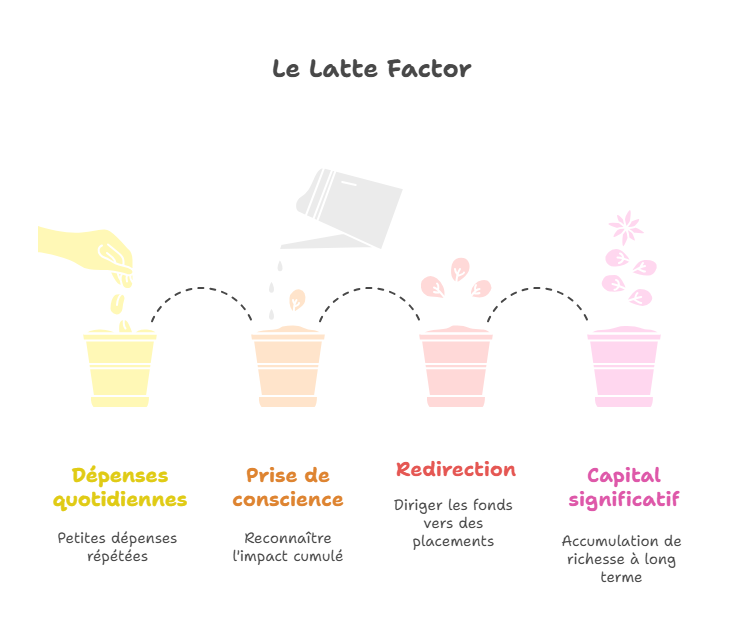

Le Latte Factor est une expression popularisée par David Bach, auteur du best-seller " The Automatic Millionaire " et du livre " The Latte Factor " paru en 2019. Ce concept repose sur une idée simple mais puissante : de petites dépenses répétées au quotidien peuvent, à long terme, empêcher de constituer un capital significatif. Le nom vient du café latte acheté chaque matin, une habitude anodine en apparence. Pourtant, ces dépenses cumulées sur plusieurs années peuvent représenter des milliers d'euros non investis. L'idée n'est pas de se priver de tout plaisir, mais de prendre conscience de l'impact cumulé des petites dépenses et de les rediriger vers des placements plus productifs.

Pourquoi le Latte Factor est si parlant ?

Le succès du concept tient à sa simplicité et à son effet miroir. Chacun peut se reconnaître dans ces petites habitudes : le café du matin, les abonnements en ligne, les repas à emporter… Ces dépenses semblent insignifiantes, mais leur accumulation quotidienne finit par peser lourd. Ce mécanisme psychologique s'appelle l'effet boule de neige des dépenses récurrentes.

Exemple concret

Prenons un exemple simple, en restant sur des hypothèses plus réalistes que celles de David Bach (qui utilise parfois 10 % de rendement annuel, un chiffre jugé excessif par plusieurs analystes).

- Un café à 3,50 € acheté chaque jour ouvré (soit environ 22 jours par mois).

- Cela représente 77 € par mois, soit 924 € par an.

- Placée sur un investissement rapportant 5 % par an (hypothèse classique pour une allocation diversifiée à long terme, hors frais et fiscalité), cette épargne représenterait environ 15 000 € après 15 ans, contre environ 13 860 € si l'on se contente d'épargner sans rendement.

Ainsi, réorienter de petites sommes vers un investissement régulier permet de construire progressivement un capital significatif, même avec des rendements prudents.

Le pouvoir de l'épargne automatique

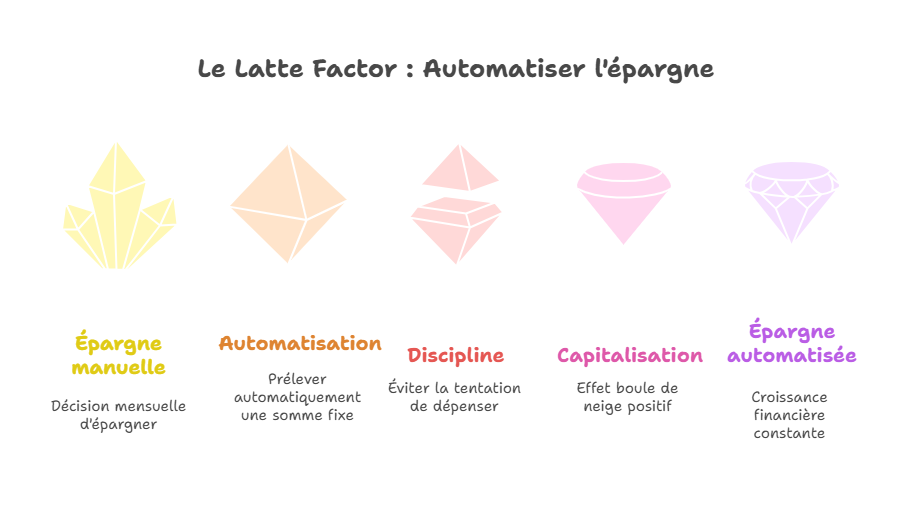

Le Latte Factor met en lumière un principe fondamental de la gestion financière : l'automatisation de l'épargne. Plutôt que de se demander chaque mois combien il reste à mettre de côté, il est plus efficace de prélever automatiquement une somme fixe dès la réception des revenus.

Ce mécanisme :

- Supprime la tentation de dépenser l'argent avant de l'épargner.

- Favorise la discipline financière.

- Crée un effet boule de neige positif grâce à la capitalisation.

David Bach résume cette approche par la phrase :

It's not how much you make, it's how much you keep.

Le Latte Factor à l'ère numérique

Aujourd'hui, les outils numériques facilitent la mise en pratique du Latte Factor. De nombreuses applications d'épargne automatique permettent de rondir les achats pour épargner les centimes restants, ou de programmer des versements réguliers vers un placement.

Parmi les outils les plus utilisés en France, on peut citer :

- Des fonctionnalités d'arrondi à l'euro supérieur proposées par des néobanques (sous forme de " tirelire " ou " coffre ") pour épargner sans y penser.

- Des robo-advisors comme Yomoni ou Nalo, qui permettent d'automatiser des investissements mensuels dans des supports diversifiés, principalement via des ETF, dans un cadre assurance-vie ou compte-titres.

- Des solutions d'épargne programmée proposées par la plupart des banques et assureurs, qui permettent de virer automatiquement une somme vers un livret réglementé, une assurance-vie ou un PEA.

Ces solutions rendent le concept accessible à tous, même à ceux qui pensent ne pas avoir de capacité d'épargne.

Identifier son propre "Latte"

Le Latte Factor n'est pas nécessairement un café. Il peut prendre plusieurs formes selon les habitudes de chacun :

- Les abonnements inutilisés (plateformes de streaming, salle de sport, applications payantes).

- Les repas pris à l'extérieur.

- Les achats impulsifs (vêtements, gadgets, produits de beauté).

- Les frais bancaires ou assurances redondantes.

Faire un audit mensuel de ses dépenses permet d'identifier les postes où une réduction serait indolore et utile à long terme.

Tableau comparatif : Dépense quotidienne vs capital potentiel

Dépense quotidienne | Coût mensuel estimé | Capital potentiel sur 15 ans à 5 % |

|---|---|---|

Café à 3,50 € / jour | 77 € | 15 000 € |

Déjeuner à 12 € / jour (3x/semaine) | 144 € | 28 000 € |

Abonnement streaming à 15 € | 15 € | 3 000 € |

Cigarettes (1 paquet / jour à 12 € environ) | 360 € | 70 000 € |

Dans cet exemple, le prix du paquet est ajusté à 12 € environ, proche du prix moyen observé en France fin 2025 pour un paquet de 20 cigarettes, après les hausses successives de la fiscalité sur le tabac. Ces montants montrent que de simples ajustements peuvent libérer un potentiel d'investissement important.

Transformer le Latte Factor en levier d'investissement

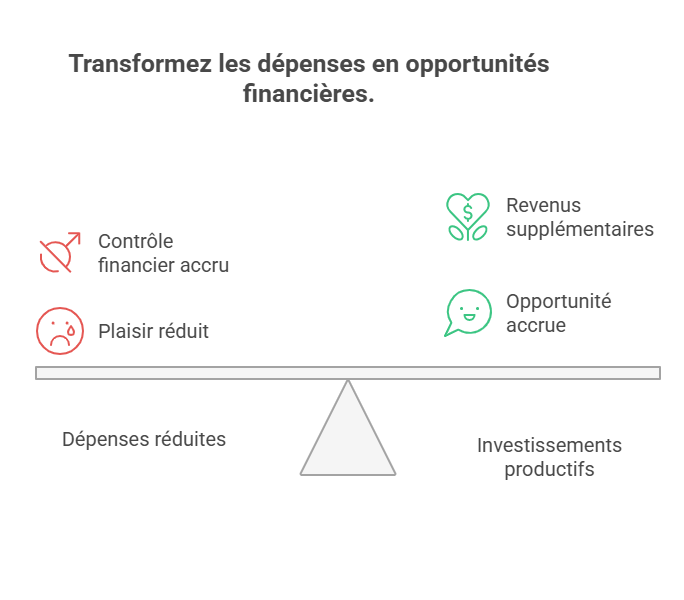

L'objectif n'est pas de supprimer tout plaisir, mais de transformer la dépense en opportunité.

Par exemple :

- Réduire le café du matin à deux fois par semaine.

- Supprimer un abonnement redondant.

- Réinvestir l'économie dans un placement productif et accessible (livret A, assurance-vie, SCPI, ETF, etc.).

À titre indicatif, le taux du Livret A a été relevé à 3 % en 2023, maintenu à 3 % jusqu'au 31 janvier 2025, puis abaissé à 1,5 % à partir du 1er février 2025. Même à ce niveau, placer les " petits " montants dégagés reste plus rentable que de les laisser dormir sur un compte courant non rémunéré.

Cette démarche permet à la fois de reprendre le contrôle sur ses finances et de créer une source de revenus complémentaires sur le long terme.

Le Latte Factor et la psychologie financière

Ce concept repose sur une notion clé : la conscience de ses habitudes financières. Le cerveau humain tend à sous-estimer les petites dépenses tout en surestimant les grandes décisions. Or, ce sont souvent les micro-habitudes quotidiennes qui font la différence sur plusieurs années.

Prendre conscience du Latte Factor revient à adopter une vision long terme, où chaque euro compte.

Limites du Latte Factor

Bien que pertinent, le Latte Factor a ses limites. Certains critiques estiment qu'il détourne l'attention des véritables enjeux financiers, comme le niveau de revenus, la fiscalité ou les frais de gestion des placements. L'ONG d'éducation financière " La Finance pour Tous " souligne ainsi que les hypothèses de rendement de 10 % par an utilisées par David Bach sont " loin d'être réalistes " et que l'on ne devient pas millionnaire simplement en se privant d'un café par jour.

En réalité, il s'agit d'un point de départ, pas d'une solution miracle. Réduire de petites dépenses ne remplace pas une stratégie d'investissement structurée ni une diversification patrimoniale. Mais c'est un excellent levier de prise de conscience et un premier pas vers l'indépendance financière.

Exemple concret d'application

Imaginons une personne décidant de transformer 100 € de dépenses mensuelles en épargne automatisée investie dans une SCPI (Société Civile de Placement Immobilier), qui est un véhicule de placement collectif en immobilier permettant d'acheter des parts à partir de quelques centaines d'euros et d'accéder à un portefeuille d'actifs diversifiés.

- Investissement mensuel : 100 €

- Rendement moyen cible : 4 % à 5 % par an nets de frais de gestion, ce qui correspond à l'ordre de grandeur des rendements distribués par les SCPI de rendement ces dernières années.

- Durée : 20 ans

Avec un rendement de 5 % par an, le capital accumulé atteint environ 41 000 €, contre 24 000 € d'économies cumulées sans rendement. À 4 %, le capital se situerait autour de 36 500 €. Cet exemple illustre la puissance de la régularité et du temps dans la constitution d'un patrimoine, même avec des hypothèses prudentes.

Pour bien comprendre ce type de placement, trois notions issues du lexique de MeilleureSCPI.com peuvent être utiles :

- Taux de distribution : indicateur exprimé en pourcentage, qui mesure le rendement annuel versé par la SCPI sur le prix de souscription de la part.

- Capitalisation : valeur totale des parts émises par une SCPI, un indicateur de sa taille et de sa profondeur de marché.

- Diversification : répartition du patrimoine de la SCPI entre différents secteurs (bureaux, santé, logistique, résidentiel…) et différentes zones géographiques afin de mutualiser les risques.

Les enseignements à retenir

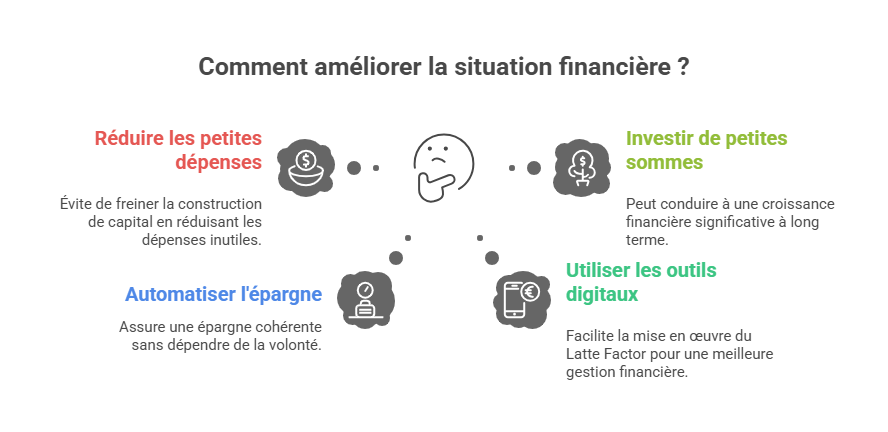

- Les petites dépenses peuvent freiner la construction d'un capital.

- Automatiser l'épargne est plus efficace que de compter sur la seule volonté.

- Les outils digitaux facilitent la mise en œuvre du Latte Factor.

- Investir même de petites sommes peut, à long terme, transformer la situation financière, surtout lorsque l'on bénéficie des intérêts composés et de supports adaptés à son profil de risque.

Conclusion : Le pouvoir des petits gestes

Le Latte Factor n'est pas une simple théorie financière. C'est une philosophie d'épargne consciente, qui montre que chacun peut agir à son échelle. En transformant les dépenses impulsives en épargne régulière, il devient possible de construire un avenir financier plus solide sans changer radicalement son mode de vie.

Pour aller plus loin en 2026, il est possible de s'intéresser à d'autres approches complémentaires comme la règle du 50/30/20 et le frugalisme, ou encore à des outils concrets de construction de patrimoine comme l'assurance-vie, les SCPI ou les ETF, en gardant en tête le rapport rendement/risque et la fiscalité applicable à chaque support.

À retenir

- Le Latte Factor montre que les dépenses du quotidien peuvent financer un véritable projet d'investissement.

- L'épargne automatique et les outils numériques simplifient la mise en place d'une stratégie régulière dès 2026.

- Réduire quelques postes " invisibles " (café, abonnements, tabac…) peut représenter des dizaines de milliers d'euros sur 15 à 20 ans.

- Les SCPI et autres supports (livret A, assurance-vie, ETF…) permettent de transformer ces économies en patrimoine diversifié.

- Le Latte Factor est un déclencheur de prise de conscience, à compléter par une stratégie patrimoniale structurée.

Conseil d'expert

En tant qu'expert en SCPI, je recommande de commencer dès 2026 par un diagnostic simple de vos dépenses récurrentes, puis de programmer un prélèvement mensuel automatique vers une solution d'épargne (assurance-vie ou SCPI) plutôt que d'attendre d'avoir une " grosse somme ". Même 50 à 100 € par mois, investis régulièrement sur des supports diversifiés, peuvent constituer en 15 à 20 ans un complément de revenus significatif. Faites-vous accompagner pour choisir des SCPI adaptées à votre profil de risque, à votre fiscalité et à votre horizon de placement.

À lire également :

Boostez votre épargne grâce au pouvoir des intérêts composés

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !