ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

PER : quels avantages fiscaux en 2026 ?

Mettre en place un Plan d'Épargne Retraite (PER) peut constituer une solution pertinente, tant pour préparer la retraite que pour optimiser sa fiscalité. Les avantages fiscaux de ce dispositif méritent d'être examinés en détail, au regard des modalités d'application, des points de vigilance et des cas concrets qui en découlent. L'objectif est d'offrir une vision claire et structurée du fonctionnement fiscal du PER en 2026, afin de mieux en comprendre les leviers et les limites.

Les atouts fiscaux du PER

L'entrée : La déduction des versements volontaires

Un des principaux atouts du PER réside dans la possibilité de déduire les sommes versées de son revenu imposable. En effet, les versements volontaires effectués sur un PER individuel peuvent être déduits dans la limite d'un plafond annuel fixé.

- Cette mécanique permet de faire baisser le revenu imposable, et donc, potentiellement, l'impôt à payer.

- Le plafond de déduction dépend de la situation professionnelle : salarié, indépendant, inactif, etc.

- Exemple chiffré : pour un versement de 5 000 € dans une tranche marginale d'imposition (TMI) de 30 %, l'économie d'impôt peut atteindre 1 500 €.

À retenir : cet avantage fiscal à l'entrée constitue un moteur d'attractivité pour le PER — à condition bien sûr d'être imposable et de pouvoir utiliser la déduction.

La phase d'épargne : fiscalité différée

Pendant la phase d'accumulation des montants versés sur le PER :

- Les gains générés ne sont pas directement imposés au titre de l'impôt sur le revenu, tant qu'ils restent investis dans le plan.

- Cette forme de " différé fiscal " permet à l'épargne retraite de croître sans être grevée immédiatement d'imposition (sauf prélèvements sociaux selon le support).

Attention : ce différé ne signifie pas " zéro imposition ", mais simplement un report de la fiscalité à la sortie.

La sortie : Options et fiscalité adaptée

Le moment de la sortie du PER (au départ à la retraite ou en cas de déblocage anticipé) implique une fiscalité plus complexe, mais compréhensible :

- Si les versements ont été déduits à l'entrée, la part correspondant aux versements sera réintégrée dans le revenu imposable ou taxée selon la forme de sortie (rente ou capital).

- Si les versements n'ont pas été déduits, l'imposition est allégée : la part " non déduite " est exonérée d'impôt sur le revenu, et seule la part " gains " est soumise.

- Deux modes de sortie principaux :

1 - Rente viagère : la rente est imposable dans la catégorie des pensions/retraites avec un abattement de 10 % (dans certaines conditions).

2 - Capital : selon l'origine des sommes, différentes impositions peuvent s'appliquer (barème progressif, prélèvement forfaitaire, etc.).

En résumé, l'avantage fiscal ne disparaît pas à la sortie, mais devient une question d'arbitrage entre entrée (avec ou sans déduction) et forme de sortie (rente ou capital).

Modalités à connaître et limites

Plafonds de déduction et report possible

Le montant déductible n'est pas illimité :

- Pour un salarié : le plafond est égal au plus élevé des deux montants suivants : 10 % des revenus professionnels de l'année précédente (nets) avec un maximum fixé à 37 680 € pour les versements de 2026 (basé sur le PASS 2025 de 47 100 €), ou un montant " fixe " minimum d'environ 4 710 € pour les inactifs.

- Le plafond peut être majoré des plafonds non utilisés des 3 années antérieures (et pourrait être étendu à 5 ans selon le PLF 2026).

- Pour les indépendants, d'autres règles s'appliquent, avec un plafond maximal pouvant atteindre 88 911 € en 2026 (calcul basé sur les bénéfices, etc.).

Conditions de blocage et exceptions de sortie anticipée

- Le PER est en principe bloqué jusqu'au départ à la retraite, sauf certains cas (décès du conjoint, invalidité, surendettement, acquisition de la résidence principale, etc.).

- Il est donc moins liquide que certains autres placements : il s'agit bien d'un horizon long terme.

À noter : la sortie anticipée entraîne parfois une fiscalité moins favorable si les versements ont été déduits.

Contreparties à l'avantage fiscal

- Choisir la déduction à l'entrée implique une imposition à la sortie ; il s'agit d'un report de fiscalité et non d'une exonération pure et simple.

- Le produit est moins flexible : la disponibilité des fonds est restreinte jusqu'à la retraite (sauf exceptions), ce qui nécessite de s'engager sur du long terme.

- Comme toujours, la situation fiscale personnelle joue un rôle majeur : un foyer peu imposé aura peu à gagner avec cette déduction.

Tableau récapitulatif des avantages fiscaux du PER

| Phase | Mécanisme fiscal | Condition principale |

|---|---|---|

| Versement | Déduction des versements volontaires du revenu imposable | Respect des plafonds annuels (actualisés 2026) |

| Épargne | Différé de l'imposition des gains | Les gains restent investis dans le PER |

| Sortie (rente) | Imposition de la rente selon pension-retraite + abattement 10 % | Versements déduits à l'entrée |

| Sortie (capital) | Imposition selon la fraction (versements + gains) | Selon déduction ou non à l'entrée |

Exemple concret

Imaginons un salarié :

- Revenu net imposable : 40 000 €

- Versement volontaire sur PER : 5 000 €

- Taux marginal d'imposition (TMI) : 30 %

Étape 1 : Déduction à l'entrée

Le versement de 5 000 € est déductible dans la limite du plafond (par exemple 4 710 € minimum pour les inactifs en 2026). Le revenu imposable passe de 40 000 € à 35 000 €. Cela peut entraîner une économie fiscale d'environ :

5 000 € × 30 % = 1 500 € d'impôt en moins (≈ estimatif).

Étape 2 : Phase d'épargne

Les gains produits dans le PER ne sont pas imposés immédiatement. L'épargne croît en différé fiscal.

Étape 3 : Sortie à la retraite sous forme de capital (par exemple).

Supposons que la valeur du PER soit de 60 000 €, dont 5 000 € de versements + 55 000 € de gains.

- La part correspondant aux versements (5 000 €) sera intégrée au revenu imposable (si déduction à l'entrée).

- La part gains (55 000 €) sera soumise au prélèvement forfaitaire de 30 % (12,8 % impôt + 17,2 % prélèvements sociaux) ou selon le régime applicable.

En conséquence : l'économie réalisée à l'entrée doit être comparée à l'imposition à la sortie : si le taux effectif d'imposition est plus bas à la retraite, c'est potentiellement avantageux.

Analyse

Cet exemple montre que le PER permet de profiter d'un effet " avance fiscale " pendant l'activité, tout en reportant l'imposition. Il faut cependant anticiper la sortie, les taux, et la forme de liquidation pour en apprécier l'avantage réel.

Maximiser les bénéfices fiscaux du PER

Pour tirer le meilleur parti des avantages fiscaux du PER :

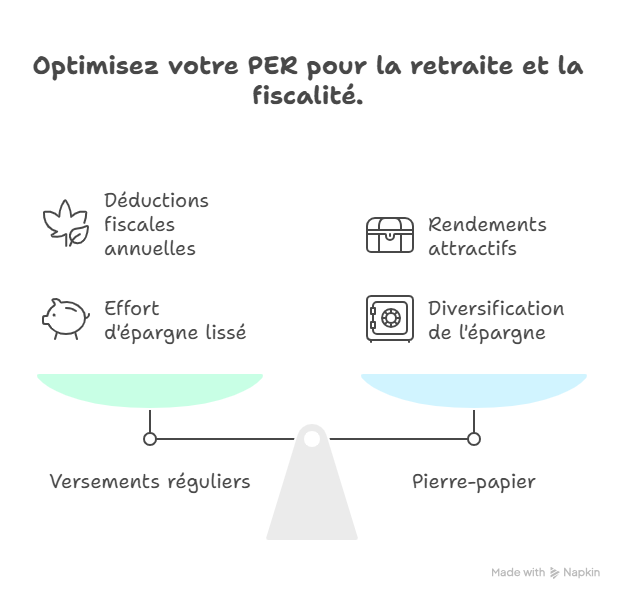

- Verser régulièrement sur son PER permet de bénéficier chaque année des déductions fiscales et de lisser son effort d'épargne.

- Considérer la pierre-papier, notamment les SCPI, comme un complément pertinent via des unités de compte. Ces véhicules d'investissement permettent de diversifier l'épargne tout en offrant des rendements souvent attractifs, y compris dans un PER assurantiel.

- Le PER se distingue ainsi par ses perspectives de rendement et ses bénéfices fiscaux. Pour l'épargnant averti, il offre une double opportunité : préparer la retraite et optimiser la fiscalité sur le long terme.

Optimisation et conseils (sans promesse)

Adapter à la situation fiscale

- Le meilleur gain fiscal se produit lorsque le TMI est élevé au moment des versements.

- Si le TMI est faible aujourd'hui mais devrait diminuer à la retraite, la logique du PER est renforcée.

- En cas de TMI déjà bas, l'intérêt fiscal du PER peut être moindre.

Penser à l'horizon et à la liquidité

- Le PER est un placement long terme, peu liquide. Le versement doit être compatible avec les autres projets.

- L'épargne ne doit pas être mobilisée à court terme (sauf cas exceptionnels) sous peine de remise en cause de l'effet fiscal.

Choisir la bonne stratégie de sortie

- Le choix entre déduction à l'entrée ou non dépend du profil et des anticipations.

- Le choix entre rente et capital à la sortie peut influer fortement sur la fiscalité.

- Il est recommandé de réaliser des simulations avant engagement.

Suivre la réglementation et les évolutions

- Le cadre fiscal du PER peut évoluer, comme tout dispositif bénéficiant d'avantages entrant dans la politique budgétaire, avec par exemple un possible allongement du report des plafonds à 5 ans en 2026.

- Il convient de rester vigilant et de prévenir tout changement impactant l'avantage.

Conclusion

Le PER constitue un outil fiscalement attractif dans le prolongement d'une stratégie d'épargne retraite : la déductibilité des versements, le différé d'imposition des résultats, et la fiscalité modulée à la sortie sont les trois grandes phases à maîtriser. Toutefois, cet avantage s'accompagne d'un engagement sur la durée et d'arbitrages à anticiper (plafonds actualisés annuellement via le PASS, forme de sortie, situation fiscale future). En résumé, le PER permet de conjuguer préparation de la retraite et optimisation fiscale — à condition que le dispositif soit bien intégré dans une stratégie patrimoniale globale, sans surestimer l'effet fiscal, mais en le considérant comme un levier parmi d'autres.

À retenir

- Déduction des versements : jusqu'à 37 680 € pour un salarié en 2026 (et jusqu'à 88 911 € pour certains indépendants), avec possibilité de reporter les plafonds non utilisés.

- Fiscalité différée : les gains capitalisent dans le PER sans impôt sur le revenu tant qu'ils restent investis, seuls les prélèvements sociaux pouvant s'appliquer selon les supports.

- Sortie modulable : choix entre rente et capital, avec une fiscalité différente selon que les versements ont été déduits ou non à l'entrée.

- Horizon long terme : épargne bloquée jusqu'à la retraite sauf cas de déblocage anticipé (résidence principale, invalidité, décès du conjoint, etc.).

- Outil d'optimisation fiscale particulièrement adapté aux contribuables avec un TMI élevé pendant la vie active et plus faible à la retraite.

Conseil d'expert

En tant qu'expert en SCPI et en solutions d'épargne retraite, je recommande d'articuler votre PER avec des supports diversifiés (fonds, unités de compte immobilières, SCPI) plutôt que de le considérer isolément. Commencez par estimer votre TMI actuel et celui anticipé à la retraite, puis définissez un rythme de versements compatible avec votre trésorerie. Enfin, révisez chaque année, à la lumière des nouveaux plafonds et de l'évolution de votre situation, la répartition entre supports sécurisés et supports dynamiques afin de tirer pleinement parti des avantages fiscaux du PER sans prendre de risques disproportionnés.

À lire également :

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !