ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Assurance-vie en 2026 : 4 idées reçues à déconstruire pour mieux investir

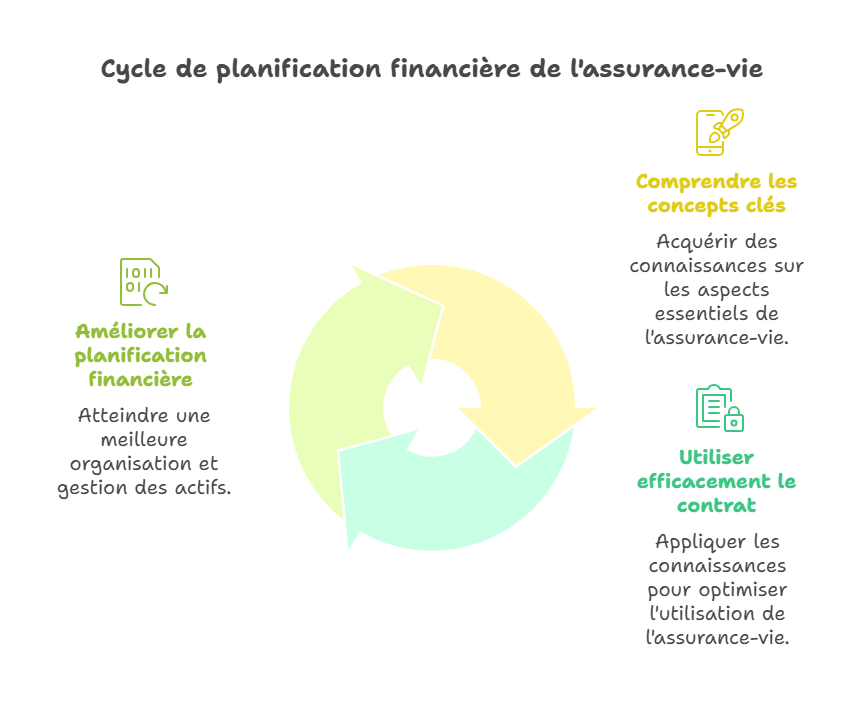

L'assurance-vie reste en 2026 l'un des placements financiers les plus utilisés pour préparer un projet, constituer une épargne ou organiser une transmission. Pourtant, elle souffre de nombreux malentendus. Certains freinent les épargnants, d'autres créent des attentes mal calibrées.

Ce guide présente 4 idées essentielles, formulées sous forme de mises au point claires, afin de mieux comprendre les mécanismes du contrat et d'utiliser l'assurance-vie de manière structurée en 2026.

"C'est bloqué 8 ans" : Faux !

La croyance la plus répandue consiste à penser qu'un contrat d'assurance-vie impose une immobilisation de l'épargne pendant 8 ans. C'est inexact.

Liquidité : Les fonds sont accessibles à tout moment

L'assurance-vie n'impose pas de durée minimale. Les fonds peuvent être retirés à :

- 6 mois,

- 2 ans,

- 15 ans…

La seule différence concerne la fiscalité, plus avantageuse à partir de 8 ans. Cette souplesse fait partie des caractéristiques clés du contrat et peut permettre une gestion flexible de l'épargne.

À compter du 1er janvier 2026, le devoir de conseil des assureurs est renforcé : en l'absence d'opération, les informations devront être actualisées au moins tous les 4 ans, ce qui améliore le suivi des contrats dans le temps.

Rachats partiels : Le contrat reste ouvert

Un rachat partiel (retrait) n'entraîne pas la fermeture du contrat. Il s'agit même d'un outil de gestion couramment utilisé. La formule fiscale appliquée lors d'un retrait partiel est la suivante :

Gains imposables = Retrait x (Gains cumulés / Valeur du contrat)

Cette mécanique permet d'adapter les retraits au rythme de ses besoins, sans perdre l'antériorité fiscale.

"Le fonds en euros est sans risque" : Faux… mais il reste stabilisant

Le Fonds Euro est souvent perçu comme totalement sans risque, ce qui n'est pas exact. Il repose principalement sur des obligations d'État, d'entreprises ou des produits de taux. Son rendement dépend de la politique financière de l'assureur.

Performance : Un rendement variable chaque année

Le fonds euro offre :

- une évolution du rendement d'une année sur l'autre,

- une diversification limitée,

- une protection contre la volatilité des marchés actions grâce à l'effet cliquet.

Cependant, il n'existe pas de "performance garantie". L'objectif est plutôt de permettre une stabilisation de l'épargne dans une allocation équilibrée. En 2026, les professionnels anticipent une stabilité des taux, sans hausse ni baisse brutale, ce qui devrait se traduire par des rendements de fonds en euros globalement stables.

Diversification : L'importance des unités de compte

Les Unités de compte (UC) incluent :

- actions,

- obligations,

- immobilier (SCPI, SCI, OPCI),

- ETF,

- fonds thématiques.

Les UC peuvent permettre une perspective de performance plus élevée, mais leur valeur peut varier. La diversification constitue donc un équilibre entre stabilité et potentiel de performance.

"La fiscalité est lourde" : Faux !

La fiscalité de l'assurance-vie est souvent considérée comme complexe ou pénalisante. Pourtant, elle constitue l'un des atouts structurants du contrat. Elle est restée inchangée jusqu'en 2025 et demeure en vigueur en ce début de 2026, en l'absence de réforme votée à ce stade.

Fiscalité : Une imposition parmi les plus avantageuses

Selon l'article 125-0 A du Code général des impôts, les gains bénéficient d'une fiscalité allégée après huit ans :

- abattement annuel de 4 600 € (personne seule),

- abattement de 9 200 € (imposition commune),

- PFU à 7,5 % pour les primes ≤ 150 000 €,

- PFU à 12,8 % au-delà,

- prélèvements sociaux 17,2 %.

En pratique, de nombreux retraits effectués après huit ans ne génèrent aucune imposition grâce à l'abattement.

Souplesse : Une fiscalité adaptée au rythme des retraits

Un rachat partiel peut être réalisé :

- ponctuellement,

- chaque année,

- dans une logique de complément de revenu.

L'assurance-vie se distingue par cette grande souplesse fiscale, qui peut permettre une optimisation progressive de l'épargne.

"Ce n'est utile que pour la succession" : Faux !

La dimension successorale est souvent mise en avant, mais l'assurance-vie ne sert pas uniquement à transmettre.

Transmission : Un cadre fiscal spécifique

Pour les versements avant 70 ans (art. 990 I du CGI) :

- exonération jusqu'à 152 500 € par bénéficiaire,

- taxation à 20 % jusqu'à 700 000 €,

- taxation à 31,25 % au-delà.

Pour les versements après 70 ans :

- abattement global de 30 500 €,

- gains totalement exonérés,

- au-delà, application de la fiscalité successorale classique.

Ce régime reste inchangé à ce jour, malgré des amendements discutés en 2024-2025. Une mesure exceptionnelle annoncée pour 2026 prévoit la possibilité d'une transmission anticipée des primes versées avant le 1er octobre 2025, dans la limite de 152 500 € par bénéficiaire pour les titulaires atteignant 70 ans fin 2026. Cette mesure devra être confirmée par les textes définitifs avant mise en œuvre.

Patrimoine : Un contrat multi-objectifs

L'assurance-vie peut servir :

- à constituer une réserve financière,

- à financer un projet,

- à diversifier une allocation d'actifs,

- à compléter des revenus,

- à transmettre un capital.

Elle ne se limite donc pas à un outil successoral.

Tableau récapitulatif : 4 idées reçues et la réalité

| Idée reçue | Réalité | Mots-clés SEO |

|---|---|---|

"C'est bloqué 8 ans" | Liquidité permanente, rachats possibles à tout moment | rachats assurance vie, liquidité |

"Le fonds euro est sans risque" | Rendement variable, rôle stabilisateur en 2026 | fonds euro 2026, allocation prudente |

"La fiscalité est lourde" | Abattements et PFU allégé après 8 ans | fiscalité assurance vie |

"C'est juste pour la succession" | Contrat multi-objectifs, transmission optimisée |

Conclusion : Un contrat polyvalent et modulable

L'assurance-vie intègre 4 notions essentielles : la liquidité, la structure des supports, la fiscalité et la transmission. Nombre d'idées reçues persistent, mais les données réglementaires et les publications institutionnelles montrent que le contrat est :

- liquide,

- souple,

- fiscalement attractif,

- adaptable à de nombreux projets.

En 2026, certains projets de réforme (dont un éventuel impôt sur la fortune improductive qui pourrait inclure une partie des fonds en euros au-delà de certains seuils) sont évoqués, mais ne sont pas encore définitivement adoptés. Il reste donc essentiel de suivre l'actualité fiscale avant de prendre des décisions structurantes.

Comprendre ces éléments peut permettre une utilisation plus pertinente du contrat et une meilleure organisation patrimoniale.

À lire également :

2025 : Préparer sa retraite avec l'assurance vie

À retenir

En 2026, l'assurance-vie reste un outil central pour épargner, investir et transmettre : les fonds sont disponibles à tout moment, le fonds en euros joue un rôle stabilisateur, la fiscalité après 8 ans demeure très avantageuse et le cadre successoral reste l'un des plus efficaces pour organiser la transmission de patrimoine. La clé est d'adapter la répartition fonds euros / unités de compte à votre profil de risque et de suivre de près les évolutions réglementaires annoncées pour 2026.

Conseil d'expert

En tant qu'expert en SCPI et en assurance-vie, je recommande en 2026 de combiner un fonds en euros de qualité avec une sélection d'unités de compte immobilières (SCPI) au sein du contrat. Cette approche permet de lisser le risque, de profiter du potentiel de rendement de l'immobilier et de conserver la souplesse des rachats. Avant tout arbitrage important, faites réaliser une simulation intégrant votre horizon de placement, votre fiscalité et les scénarios de réforme à venir.

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !