ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Les secrets d'un investissement sûr et rentable pour tous en 2025

Dans un monde économique en perpétuelle évolution, l'art de l'investissement demeure une quête constante de sécurité et de rentabilité. Ces deux critères, souvent considérés comme antagonistes, peuvent néanmoins s'harmoniser dans une stratégie d'investissement équilibrée. Cet article vous guide à travers les principes fondamentaux pour devenir un investisseur avisé, capable de jongler entre ces deux piliers dans un contexte 2025 marqué par la normalisation de l'inflation, la baisse progressive des taux directeurs en zone euro et le maintien d'une certaine volatilité sur les marchés financiers.

L'équation sécurité-rentabilité

Tout investisseur aspire à maximiser ses gains tout en minimisant ses risques. La première étape vers un investissement réussi est de comprendre que la sécurité et la rentabilité sont intrinsèquement liées : un investissement sans risque offre généralement des rendements modestes, tandis qu'une quête de rentabilité élevée implique souvent d'accepter un niveau de risque plus important.

Après le choc inflationniste de 2022‑2023 et la forte remontée des taux, 2024 et 2025 ont vu un reflux progressif de l'inflation en zone euro et le début d'un cycle de baisse des taux de la Banque centrale européenne, ce qui redonne de l'attrait à certains placements financiers comme les obligations et les fonds en euros. Dans le même temps, les marchés actions ont globalement progressé en 2025, tirés notamment par les valeurs technologiques et l'intelligence artificielle aux États-Unis, même si les performances sont restées contrastées selon les régions. Plus que jamais, investir, c'est avant tout savoir évaluer et gérer le risque, en tenant compte du contexte macroéconomique et monétaire. Un bon investisseur est celui qui sait quand et où placer ses fonds pour un équilibre optimal entre sécurité et rendement.

Investir, c'est avant tout savoir évaluer et gérer le risque. Un bon investisseur est celui qui sait quand et où placer ses fonds pour un équilibre optimal entre sécurité et rendement

Diversifier pour réussir

La diversification est essentielle pour tout investisseur souhaitant sécuriser son épargne tout en recherchant des rendements attractifs. Cela consiste à répartir les investissements entre diverses classes d'actifs (actions, obligations, immobilier, etc.) et différents produits financiers (livrets d'épargne, fonds euros, SCPI, etc.).

En 2025, nombre de sociétés de gestion recommandent une allocation prudente mais diversifiée, combinant actifs risqués (actions, crédit, immobilier) et poches défensives (monétaire, fonds euros, obligations de qualité), dans un environnement où la croissance mondiale reste modérée et où les risques géopolitiques demeurent présents. La diversification sectorielle est également clé : les valeurs liées à l'IA et au numérique restent en vue, mais d'autres secteurs comme la santé, les infrastructures et la transition énergétique gagnent en importance à mesure que les politiques publiques se renforcent dans ces domaines.

Les livrets d'épargne

Les livrets d'épargne, souvent privilégiés pour leur sécurité et leur liquidité, figurent toujours parmi les choix favoris des épargnants en 2025. Leur principal atout réside dans la garantie de capital qu'ils proposent et dans l'absence de risque de marché. Toutefois, avec le recul de l'inflation et la baisse graduelle des taux directeurs, leurs rendements ont été ajustés à la baisse au cours de l'année 2024 et début 2025.

Principaux livrets d'épargne en 2025 (France) :

- Livret A : Le taux, resté exceptionnellement à 3 % jusqu'au 31 janvier 2025, a ensuite été revu à la baisse par les pouvoirs publics pour tenir compte de la décrue de l'inflation et de la formule de calcul réglementaire. Son plafond demeure de 22 950 € pour les particuliers.

- Livret d'Épargne Populaire (LEP) : Après avoir servi un taux de 5 % début 2024, le LEP a lui aussi vu sa rémunération progressivement abaissée en 2024‑2025 à mesure que l'inflation reculait, tout en conservant un rendement supérieur à celui du Livret A afin de protéger le pouvoir d'achat des ménages aux revenus modestes. Son plafond reste fixé à 10 000 €.

- Livret de Développement Durable et Solidaire (LDDS) : Calé sur le Livret A, son taux a suivi la même trajectoire, avec une rémunération plus faible qu'en 2023 mais toujours nette d'impôts et de prélèvements sociaux, pour un plafond de 12 000 €.

- Autres livrets bancaires fiscalisés : Les banques continuent de proposer des livrets "maison" avec des promotions à court terme, mais leurs rendements hors périodes de bonification restent globalement inférieurs à l'inflation moyenne de long terme.

Les livrets réglementés ne peuvent pas, à eux seuls, constituer une stratégie d'investissement patrimoniale de long terme, mais ils restent incontournables pour la trésorerie de précaution et la constitution d'une épargne de sécurité.

Le Fonds Euro

Le Fonds Euro, composant de l'assurance vie, garantit le capital et offre une disponibilité relativement flexible (hors fiscalité et éventuels frais). Après plusieurs années de rendements dégradés, la remontée des taux obligataires à partir de 2022‑2023 a permis aux assureurs d'améliorer progressivement la performance de leurs fonds euros.

Pour 2024, de nombreux fonds euros ont servi des rendements bruts moyens compris autour de 2,5 % à 3 %, en hausse sensible par rapport aux années précédentes. En 2025, la tendance reste globalement favorable, avec des rendements moyens attendus légèrement supérieurs ou stables par rapport à 2024, dans une fourchette proche de 3 % pour les contrats les plus compétitifs, grâce au renouvellement progressif des portefeuilles obligataires à des taux plus élevés. Le fonds euro représente ainsi une option sécurisée pour les investisseurs cherchant à allier protection du capital et performance modérée, à condition d'accepter la durée de détention recommandée des contrats d'assurance vie.

La Bourse

L'investissement boursier consiste à acheter des actions d'entreprises cotées, offrant un potentiel de rentabilité élevé mais avec des risques importants. En 2025, les marchés actions mondiaux ont globalement bien tenu, soutenus par les résultats des entreprises et par l'anticipation de politiques monétaires moins restrictives.

Les actions américaines ont atteint de nouveaux sommets historiques, portées notamment par les "Magnificent 7" et les valeurs liées à l'intelligence artificielle. En 2025, le S&P 500 affiche encore une progression à deux chiffres sur l'année, de l'ordre de 10 % à 12 % en devise locale, tandis que l'Euro Stoxx 50 évolue également en territoire positif sur une performance voisine, autour de 11 % depuis le début de l'année.

Les secteurs de la transition énergétique, de l'intelligence artificielle et des technologies médicales continuent d'attirer l'attention des investisseurs pour leur fort potentiel de croissance à long terme. Cependant, cette dynamique s'accompagne de valorisations parfois élevées et d'une concentration marquée des indices sur quelques grandes capitalisations, ce qui implique un risque accru en cas de retournement. Les experts invitent donc à diversifier géographiquement (États‑Unis, Europe, Asie) et sectoriellement, et à conserver un horizon d'investissement de plusieurs années pour lisser la volatilité des marchés.

Les SCPI

Une SCPI (Société Civile de Placement Immobilier) est un fonds d'investissement dans des biens immobiliers, principalement professionnels (bureaux, commerces, logistique, santé, etc.). Après les tensions observées en 2023‑2024 sur l'immobilier de bureau (baisse des valorisations, ajustements de prix, hausse des taux), le marché des SCPI a poursuivi son adaptation en 2024‑2025 : revalorisations à la baisse de certaines parts, gestion plus prudente des acquisitions et montée en puissance des segments résilients (santé, logistique, résidentiel géré, immobilier durable).

En 2024, le taux de distribution moyen des SCPI de rendement est resté attractif, autour de 4,5 % à 4,7 % pour l'ensemble du marché, malgré les difficultés de certaines catégories d'actifs. Les premières estimations pour 2025 laissent entrevoir une stabilité globale des rendements, avec un intérêt accru pour les SCPI spécialisées dans les immeubles écoresponsables, les locaux d'activité et la logistique, qui bénéficient de réglementations environnementales plus strictes et de la réorganisation des chaînes d'approvisionnement en Europe. Les SCPI restent accessibles à tous les budgets, à partir de quelques centaines d'euros, et permettent aux investisseurs de percevoir des revenus locatifs réguliers sans les tracas de la gestion locative, tout en acceptant une liquidité réduite et un risque de baisse de la valeur des parts.

Le crowdfunding immobilier

Le crowdfunding immobilier permet aux particuliers de financer des projets immobiliers (promotion, rénovation, lotissements, etc.) en échange de rendements élevés, généralement sous forme d'intérêts sur des obligations ou de prêts. En 2024, ce segment a continué de croître en France, avec un taux de rendement annuel brut moyen autour de 9 % pour les projets financés, mais aussi une montée des risques de retards et, dans certains cas, de défauts de remboursement.

En 2025, le rendement brut moyen demeure proche de 8 % à 10 % selon les plateformes et les typologies de projets, mais les autorités de régulation comme l'AMF rappellent la nécessité d'une vigilance accrue face au risque de perte en capital, à la concentration sur quelques promoteurs et à la sensibilité du secteur immobilier à la conjoncture et aux taux d'intérêt. Le capital est souvent bloqué pendant 12 à 36 mois, et l'investisseur doit accepter la possibilité de retards de remboursement ou de pertes partielles. Ce type d'investissement reste réservé à une part limitée d'un patrimoine diversifié, pour les épargnants prêts à assumer un risque élevé.

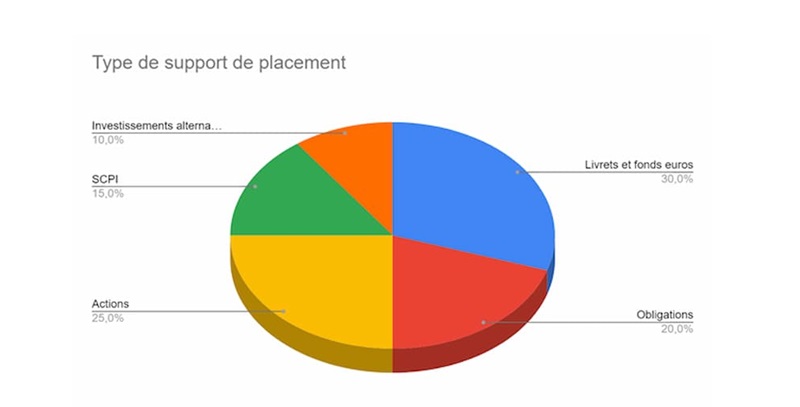

Un exemple de portefeuille équilibré en 2025

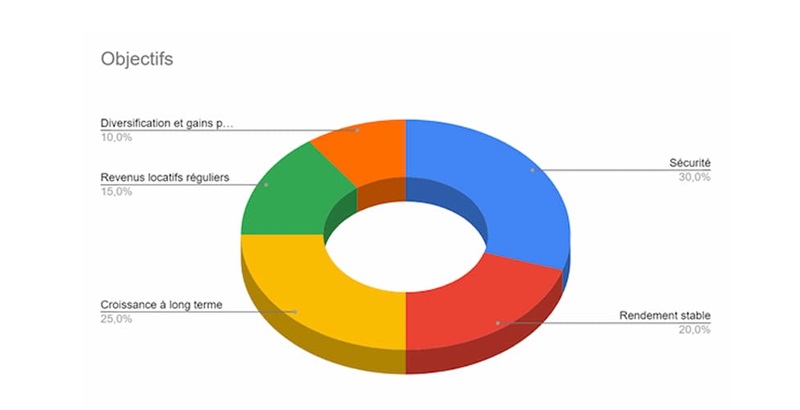

Pour illustrer une stratégie d'investissement équilibrée dans le contexte actuel, considérons un portefeuille diversifié incluant :

- 25 % en livrets bancaires et fonds euros : Sécurité et liquidité, pour faire face aux imprévus et financer les projets à court terme.

- 20 % en obligations : Priorité aux obligations d'État de la zone euro et aux obligations d'entreprises bien notées ("investment grade"), qui profitent d'un environnement de taux en phase de normalisation et offrent un rendement plus intéressant qu'au cours de la décennie précédente.

- 30 % en actions, avec un accent sur les secteurs innovants : Technologies, intelligence artificielle, santé, transition énergétique, mais aussi une part de valeurs plus défensives (consommation de base, infrastructures) pour lisser les à‑coups de marché.

- 15 % en immobilier via des SCPI : Revenus locatifs potentiels réguliers, avec une préférence pour les SCPI diversifiées et celles orientées vers la santé, la logistique ou les actifs "verts" répondant aux normes environnementales.

- 10 % en investissements alternatifs : Or, matières premières, cryptomonnaies, private equity ou infrastructures non cotées, pour diversifier davantage et tenter de capter des gains décorrélés des marchés traditionnels, tout en gardant à l'esprit la forte volatilité de certains de ces actifs (notamment les cryptomonnaies).

Ce type d'allocation doit naturellement être ajusté en fonction de l'âge, de la situation financière, de l'horizon de placement et du profil de risque de chaque investisseur.

Tableau comparatif des options d'investissement en 2025

Type d'investissement | Rendement moyen (2025) | Niveau de risque | Accessibilité | Avantages | Inconvénients |

Livrets d'épargne | Environ 2 % à 4 % brut selon le livret (taux du Livret A et du LDDS en baisse par rapport aux 3 % de début 2025, LEP supérieur mais en repli par rapport à 2023‑2024) | Très faible | À partir de 10€ | Capital garanti par l'État pour les livrets réglementés, liquidité immédiate, simplicité | Plafond limité, rendement réel parfois faible après prise en compte de l'inflation |

Fonds Euro | Environ 2,5 % à 3,2 % brut selon les contrats en 2024‑2025 | Faible | À partir de 100€ | Capital garanti (hors frais et fiscalité), stabilité, cadre fiscal de l'assurance vie à long terme | Rendement limité face aux actions, frais de gestion et éventuels frais d'entrée/sortie, durée de détention conseillée |

Actions en Bourse | En moyenne 6 % à 10 % par an sur longue période, avec en 2025 des indices comme le S&P 500 ou l'Euro Stoxx 50 en hausse de l'ordre de 10 % depuis le début de l'année | Élevé | Libre (PEA, compte-titres, assurance vie) | Potentiel de croissance important, possibilité d'investir dans des secteurs porteurs (IA, santé, climat), dividendes | Volatilité élevée, risque de perte en capital, nécessite un horizon de long terme et une bonne diversification |

SCPI | Environ 4,5 % à 5 % de taux de distribution moyen, selon les catégories de SCPI de rendement | Modéré | À partir de 200€ | Revenus potentiels réguliers, gestion déléguée, accès à l'immobilier professionnel et résidentiel sans gestion directe | Frais d'entrée et de gestion, liquidité réduite, sensibilité au marché immobilier (valorisations, vacance locative) |

Crowdfunding immobilier | Environ 8 % à 10 % brut par an en moyenne, selon les plateformes et les projets | Élevé | À partir de 100€ | Rendement attractif, accès à des projets variés, durée d'investissement souvent limitée à quelques années | Risques de retard ou de défaut des projets, immobilisation du capital, absence de garantie en capital |

Obligations | Environ 3 % à 4,5 % pour des obligations d'État et des obligations d'entreprises bien notées en euro, davantage pour le haut rendement mais avec plus de risque | Modéré | Variable | Stabilité relative des revenus, meilleure rémunération qu'au cours des années de taux zéro, bonne brique de diversification | Rendement inférieur aux actions sur longue période, sensibilité aux variations de taux, risque de crédit pour les émetteurs |

Investissements alternatifs (or, cryptos) | Très variable : l'or a servi de valeur refuge dans les phases d'incertitude, les cryptomonnaies restent extrêmement volatiles avec des cycles haussiers et baissiers marqués | Élevé à très élevé | Libre | Diversification, potentiel de gains élevés sur certaines périodes, décorrélation partielle des marchés traditionnels selon les actifs | Volatilité importante, complexité et besoin d'expertise, risque réglementaire et technologique (notamment pour les cryptomonnaies) |

Conclusion : La sagesse de l'investisseur averti

Investir de manière sûre et rentable exige une planification minutieuse, une diversification intelligente et un engagement envers l'apprentissage continu. En 2025, les opportunités d'investissement sont nombreuses : la normalisation des taux redonne de l'intérêt aux obligations et aux fonds euros, tandis que les marchés actions restent portés par l'innovation technologique et la transition énergétique. Mais ces opportunités s'accompagnent de risques persistants liés aux tensions géopolitiques, aux incertitudes politiques et à la trajectoire des politiques monétaires.

Rappelez-vous que l'objectif n'est pas seulement d'accroître votre richesse, mais de le faire d'une manière qui respecte votre tolérance au risque, votre horizon de placement et vos objectifs à long terme. En adoptant une approche équilibrée, en diversifiant vos placements et en réévaluant régulièrement votre stratégie à la lumière des évolutions économiques, vous pouvez naviguer avec confiance dans le monde de l'investissement, en maximisant vos chances de succès tout en protégeant votre patrimoine contre les aléas du marché.

En adoptant une approche équilibrée et en restant fidèle à ces principes, vous pouvez naviguer avec confiance dans le monde de l'investissement, en maximisant vos chances de succès tout en protégeant votre patrimoine contre les aléas du marché

À lire également :

Lump Sum Investing : Un éclairage sur cette stratégie d'investissement

| Les points importants pour la SCPI Corum XL | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Diversifiée SCPI de rendement | Minimum de souscription 1 part 195.00 € |

| Corum XL (SCPI rendement) | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !