ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Assurance-vie pour enfant : est-ce encore intéressant en 2026 ?

L'assurance-vie est souvent considérée comme l'un des placements les plus utilisés en France. Elle peut servir à préparer un projet, constituer un capital ou diversifier une épargne via des supports variés comme les unités de compte ou les SCPI. Mais est-il pertinent d'ouvrir un contrat d'assurance-vie au nom d'un enfant mineur ? Quels sont les avantages, les limites et les précautions à connaître en 2026 ?

Qu'est-ce qu'un contrat d'assurance-vie pour enfants ?

Un contrat d'assurance-vie pour enfant est juridiquement identique à celui ouvert par un adulte. L'épargne est investie :

- sur un fonds en euros, sécurisé mais à rendement modéré (avec un rendement moyen autour de 2 à 2,5 % net de frais de gestion pour les contrats généralistes en 2024, avec des disparités selon les assureurs),

- ou sur des unités de compte (actions, obligations, immobilier, SCPI, OPCVM, ETF), plus dynamiques mais présentant un risque de perte en capital.

Le contrat est ouvert au nom de l'enfant mineur. La gestion est assurée par ses représentants légaux jusqu'à sa majorité. Un mineur non émancipé ne peut pas souscrire seul : en pratique, les deux parents titulaires de l'autorité parentale doivent signer. Si l'enfant a plus de 12 ans, son accord est également requis pour la souscription.

Pourquoi envisager l'assurance-vie dès le plus jeune âge ?

Une durée d'épargne longue

Ouvrir un contrat tôt permet de bénéficier de l'effet du temps et des intérêts composés. Plus l'horizon d'investissement est long, plus le capital peut croître, surtout si une partie est investie sur des supports dynamiques comme des unités de compte diversifiées ou des SCPI.

Une épargne progressive

Les parents, grands-parents, parrains et marraines peuvent effectuer des versements. Il n'existe pas de plafond réglementaire de versement sur un contrat d'assurance-vie, ce qui le distingue par exemple du Livret A.

En revanche, les versements de la famille doivent respecter les règles relatives aux donations. Chaque grand-parent peut notamment donner jusqu'à 31 865 € par petit-enfant tous les 15 ans sans droits de donation, sous réserve du respect des conditions légales. Cela permet de constituer progressivement un capital destiné à financer les études, un projet immobilier ou l'entrée dans la vie active.

Un avantage fiscal lié à l'ancienneté

L'assurance-vie bénéficie d'une fiscalité spécifique sur les rachats. Après 8 ans de détention, un abattement annuel de 4 600 € (9 200 € pour un couple soumis à imposition commune) s'applique sur la part de gains imposables.

Au-delà de cet abattement, les gains sont généralement taxés à 7,5 % pour la fraction de primes inférieure à 150 000 €, puis 12,8 % au-delà, en plus des prélèvements sociaux. Ouvrir un contrat d'assurance-vie tôt permet à l'enfant de bénéficier de cette ancienneté fiscale dès sa majorité, voire bien au-delà, ce qui rend les rachats futurs potentiellement moins imposés.

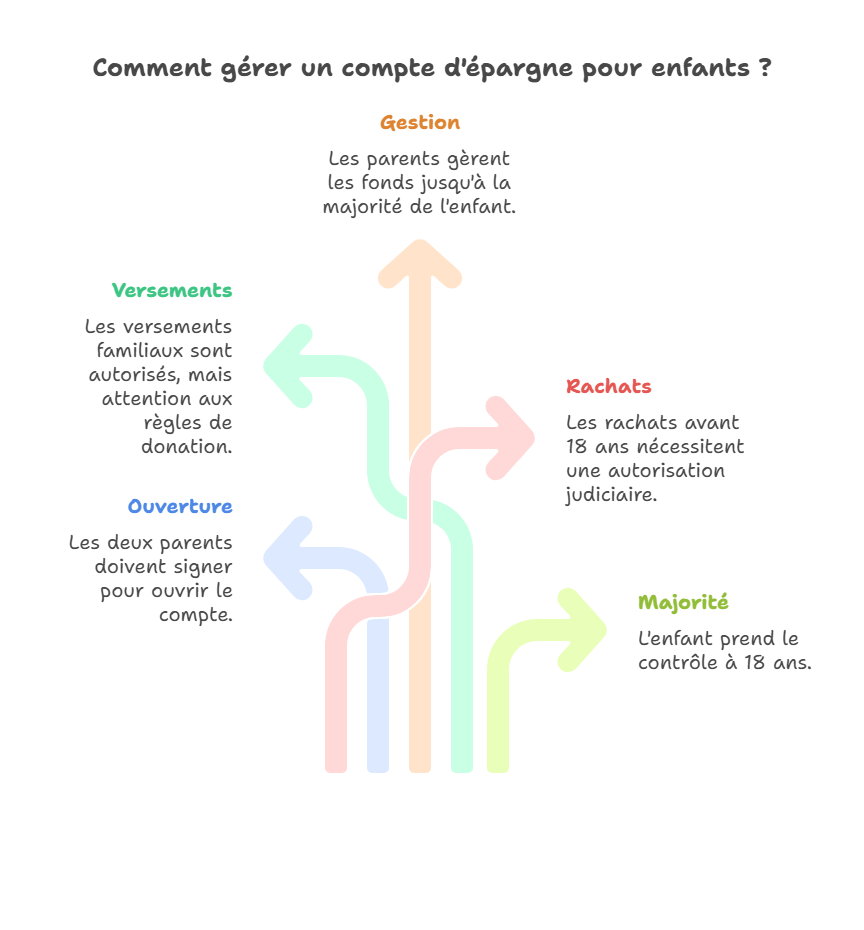

Quelles sont les règles à respecter ?

- Ouverture : les deux parents (ou tuteurs légaux) doivent signer le contrat. Si l'enfant a plus de 12 ans, sa signature est également requise.

- Versements : alimentés par la famille, mais attention aux règles des donations. Au-delà d'un simple " présent d'usage " (cadeau proportionné au niveau de vie), les dons importants doivent être déclarés et peuvent utiliser les abattements fiscaux en vigueur (par exemple 31 865 € par grand-parent et petit-enfant tous les 15 ans).

- Gestion : les parents administrent les fonds jusqu'à la majorité. Ils choisissent les supports (fonds en euros, unités de compte, OPCVM, SCPI, etc.) et peuvent mettre en place une gestion pilotée ou une gestion libre.

- Rachats avant 18 ans : possibles uniquement si l'argent est utilisé dans l'intérêt de l'enfant (frais de scolarité, études supérieures, permis de conduire, dépenses de santé, activités sportives ou culturelles, installation dans un logement étudiant, etc.). Selon les assureurs et les montants, une autorisation du juge des tutelles peut être exigée.

- Majorité : à 18 ans, l'enfant récupère la pleine gestion du contrat. Il peut modifier l'allocation, réaliser des rachats ou poursuivre le contrat à long terme avec l'antériorité fiscale acquise.

Exemple concret : Préparer les études supérieures

Un contrat ouvert à la naissance avec un versement de 100 € par mois pendant 18 ans :

- Capital versé : 21 600 €

- Hypothèse de rendement moyen : 3 % net de frais par an sur une allocation équilibrée (combinaison de fonds en euros, unités de compte et éventuellement SCPI).

- Capital disponible à 18 ans : environ 28 000 €.

Cet exemple montre qu'un effort d'épargne modeste peut aboutir à un capital significatif, utile pour les études, le permis de conduire ou un premier logement. En cas de rendement moyen plus élevé (par exemple 4 % net à long terme grâce à une part plus importante d'unités de compte), le capital final pourrait être plus important, mais avec un risque accru de fluctuations.

Avantages et limites de l'assurance-vie pour enfants

Atouts

- Épargne de long terme avec effet de capitalisation.

- Anticipation des avantages fiscaux liés à l'ancienneté du contrat.

- Possibilité pour plusieurs proches (parents, grands-parents, famille élargie) d'alimenter le contrat, en utilisant si besoin les abattements sur les donations.

- Capital affecté à des projets importants pour l'enfant (études, logement, permis, démarrage dans la vie active).

- Possibilité de diversifier sur des supports comme les unités de compte, les OPCVM ou les SCPI pour chercher un rendement supérieur sur la durée.

Limites

- Argent juridiquement la propriété de l'enfant, donc logiquement affecté à son intérêt, ce qui limite les rachats opportunistes par les parents.

- Rachats avant 18 ans encadrés : ils doivent être justifiés par l'intérêt de l'enfant et peuvent nécessiter l'accord de l'assureur, voire du juge des tutelles pour les montants importants.

- Risques de perte en capital sur les unités de compte (actions, obligations, OPCVM, SCPI, ETF), notamment en cas de marché défavorable à proximité d'un besoin de liquidités.

- Rendement des fonds en euros en baisse tendancielle depuis plusieurs années, même si celui-ci reste attractif au regard de la sécurité et de la liquidité offertes.

- Les parents restent décisionnaires de la gestion jusqu'à la majorité, ce qui peut parfois conduire à des choix d'investissement trop prudents ou, à l'inverse, trop risqués.

Comparaison : Assurance-vie enfant vs livret A enfant

| Critères | Assurance-vie enfant | Livret A enfant |

|---|---|---|

| Durée de blocage | Jusqu'à la majorité (hors déblocage encadré dans l'intérêt de l'enfant) | Disponible à tout moment |

| Rendement | Variable (fonds en euros + unités de compte, SCPI, OPCVM…). Rendement moyen des fonds euros autour de 2 à 2,5 % net de frais de gestion en 2024, plus élevé potentiellement avec des unités de compte mais avec risque. | Fixé par l'État : 3 % net depuis le 1er février 2023 et gelé à ce niveau jusqu'au 31 janvier 2025. Capital garanti. |

| Fiscalité après 8 ans | Avantageuse sur les rachats : abattement annuel de 4 600 € de gains (9 200 € pour un couple), puis imposition des gains au taux de 7,5 % ou 12,8 % selon l'encours, plus prélèvements sociaux. | Non concernée : intérêts exonérés d'impôt sur le revenu et de prélèvements sociaux. |

| Objectif principal | Constitution d'un capital long terme, préparation de projets importants, transmission progressive de patrimoine. | Épargne de précaution et de disponibilité immédiate pour les dépenses courantes ou imprévues. |

| Risque | Présent sur les unités de compte (fluctuations de marché, risque de perte en capital). Faible sur le fonds en euros mais rendement non garanti à l'avance. | Nul sur le capital (garanti par l'État), taux fixe sur une période donnée. |

Alternatives et compléments

- Livret A ou Livret Jeune : pour l'épargne de court terme, totalement disponible, à taux réglementé (3 % jusqu'en janvier 2025 pour le Livret A).

- Plan Épargne Retraite (PER) ouvert au nom de l'enfant : possible mais peu utilisé pour les mineurs, car le capital est bloqué jusqu'à la retraite sauf cas de déblocage anticipé très encadrés.

- Plan d'Épargne en Actions (PEA) Jeune : possible à partir de 18 ans pour les jeunes rattachés au foyer fiscal de leurs parents, intéressant pour investir en actions avec une fiscalité avantageuse après 5 ans de détention.

- Comptes-titres ou SCPI au nom de l'enfant : solutions plus souples pour investir sur les marchés financiers ou dans l'immobilier via des parts de SCPI, mais sans avantage fiscal spécifique comme l'assurance-vie. Ils peuvent néanmoins compléter utilement une stratégie patrimoniale globale.

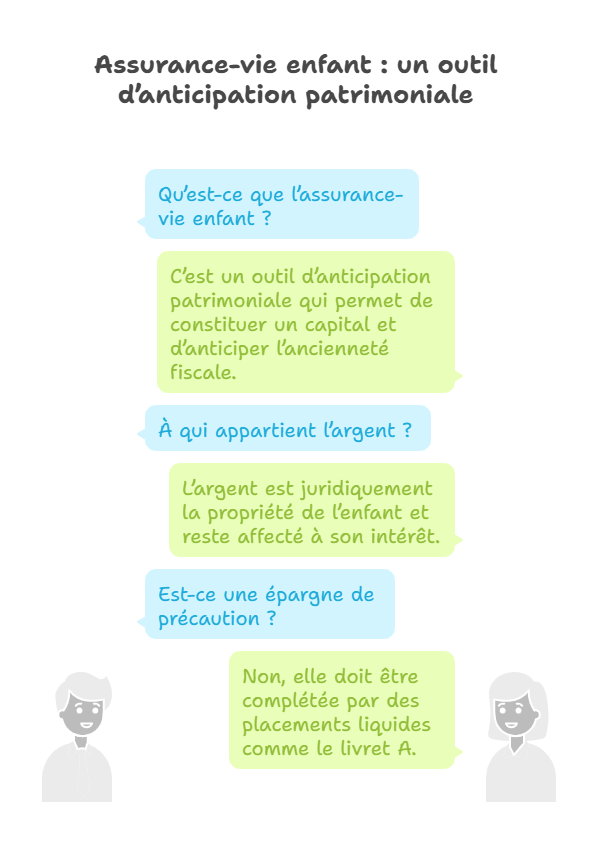

Les points clés à retenir

- L'assurance-vie enfant est un outil d'anticipation patrimoniale qui permet de combiner horizon long terme, diversification des supports (fonds en euros, unités de compte, OPCVM, SCPI) et préparation de la transmission.

- L'ancienneté fiscale est un atout majeur : ouvrir tôt permet à l'enfant de disposer, à sa majorité, d'un contrat déjà " âgé " de plusieurs années, bénéficiant pleinement de l'abattement après 8 ans.

- L'argent est juridiquement la propriété de l'enfant et doit être géré dans son intérêt. Les rachats avant 18 ans doivent financer des besoins qui le concernent directement.

- Ce n'est pas une épargne de précaution : elle doit être complétée par des placements liquides comme le Livret A ou le Livret Jeune pour les besoins immédiats et les imprévus.

Conclusion

Ouvrir une assurance-vie pour un enfant peut être une décision pertinente pour préparer son avenir en 2026. Elle combine un horizon long terme, des avantages fiscaux anticipés, l'absence de plafond réglementaire de versement et la possibilité d'impliquer plusieurs membres de la famille dans la constitution du capital via des donations encadrées.

La diversification possible sur différents supports (fonds en euros, unités de compte, OPCVM, SCPI) en fait un outil souple pour accompagner l'enfant tout au long de sa vie financière future. Cependant, son caractère partiellement bloqué avant la majorité et les risques liés aux unités de compte imposent une gestion réfléchie, adaptée au profil de risque de la famille et complétée par d'autres supports plus accessibles et sécurisés comme le Livret A ou le Livret Jeune.

À retenir

L'assurance-vie pour enfant est un outil puissant pour constituer un capital de long terme en profitant de l'ancienneté fiscale et de la diversification des supports (fonds en euros, unités de compte, SCPI). Les versements peuvent s'inscrire dans une stratégie de donation familiale, à condition de respecter le cadre légal et de bien distinguer présent d'usage et véritable donation. En contrepartie, l'argent est juridiquement celui de l'enfant et les rachats avant 18 ans sont strictement encadrés. Ce support doit donc être complété par une épargne de précaution liquide (Livret A, Livret Jeune) pour les besoins immédiats.

Conseil de l'expert

Avant d'ouvrir une assurance-vie pour votre enfant, définissez clairement l'objectif (études, premier logement, coup de pouce à la vie active) et le horizon de placement. Adaptez ensuite la part de supports dynamiques (unités de compte, SCPI) à votre tolérance au risque, en réduisant progressivement l'exposition aux marchés à l'approche du besoin. Enfin, renseignez-vous aussi sur le présent d'usage : bien l'identifier permet de distinguer les simples cadeaux courants des donations à déclarer, et d'optimiser la transmission tout en restant dans un cadre juridique sécurisé.

À lire également :

Gérer l'épargne d'un enfant mineur en 2026 : Comment faire ?

| Les points importants pour la SCPI Remake Live | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Diversifiée SCPI de rendement | Minimum de souscription 1 part 204.00 € |

| SCPI Remake Live | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !