ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Transmettre à ses neveux et nièces : comment optimiser sa transmission en 2026 ?

Transmettre son patrimoine à ses neveux et nièces dans les meilleures conditions reste pleinement possible en 2026, mais la démarche demeure fiscalement coûteuse en l'absence de lien direct parent/enfant. Les raisons restent variées : absence d'héritiers réservataires (conjoint et enfants) ou simple volonté d'aider une nouvelle génération au sein de la famille. La fiscalité applicable aux neveux et nièces n'ayant pas été allégée et les barèmes étant gelés au moins jusqu'en 2028, l'anticipation et le choix des bons outils (donations, assurance vie, démembrement de propriété, dispositifs spécifiques) sont plus que jamais indispensables.[6][8]

Alors, comment optimiser cette démarche aujourd'hui ? Quelles sont les stratégies successorales et les outils à notre disposition pour faciliter cette transmission de patrimoine à moindre coût fiscal ?

Bien comprendre qui sont "neveu et nièce"

En droit civil, la parenté est le lien qui unit deux personnes ayant un ancêtre commun (père, mère, grands-parents, etc.) tandis que l'alliance est le lien qui unit deux personnes par le mariage ou le PACS (époux, belle-mère, beau-père, gendre, etc.). Cette distinction a des conséquences fiscales.

Pour l'administration fiscale, neveu et nièce sont exclusivement les enfants de votre frère ou de votre sœur.[1][3] Les enfants des frères et sœurs de votre conjoint ne sont pas considérés comme vos neveux ou nièces : ils sont fiscalement assimilés à des parents au-delà du 4e degré ou à des tiers, avec une fiscalité potentiellement plus lourde. En pratique, cela signifie que les abattements et taux favorables applicables aux neveux et nièces ne s'appliquent pas aux " neveux et nièces par alliance ", qui relèvent souvent du taux de 60 % après un abattement très réduit de 1 594 € seulement en l'absence d'abattement spécifique.[1][6]

Frais liés à la transmission pour les neveux et nièces

En 2026, que vous décidiez de donner de votre vivant ou de léguer par testament à un neveu ou une nièce, chaque bénéficiaire profite d'un abattement fiscal de 7 967 € sur la part qu'il reçoit, montant gelé jusqu'en 2028.[2][8] Au-delà de cet abattement, la part nette taxable est imposée à un taux unique de 55 %, que ce soit en matière de donation ou de succession, dès lors qu'il s'agit de neveux ou nièces ne venant pas en représentation de leur parent décédé.[2][6]

Une nuance importante existe lorsque vos neveux et nièces héritent " en représentation " de leur père ou mère prédécédé(e) ou ayant renoncé à la succession. Dans ce cas, ils bénéficient en pratique de l'abattement de 15 932 € applicable aux frères et sœurs, dont ils se partagent le bénéfice, ainsi que du barème progressif réservé à ces derniers (35 % jusqu'à 24 430 € puis 45 % au-delà), au lieu du taux forfaitaire de 55 %.[1][3][4] Cela peut réduire sensiblement la facture fiscale, notamment lorsque les montants transmis restent proches de ces seuils.

Si vous avez des enfants, la possibilité de transmettre à vos neveux et nièces reste strictement encadrée par la réserve héréditaire : une partie de votre patrimoine doit obligatoirement revenir à vos descendants. Seule la quotité disponible (la fraction librement transmissible) peut être attribuée à vos neveux et nièces. En l'absence de descendant, tout votre patrimoine peut en revanche être organisé en leur faveur, mais la taxation en ligne collatérale (55 %) rend l'anticipation indispensable pour limiter les droits à payer dans le cadre du droit de donation et de succession.[1][6]

Quelles solutions pour transmettre aux neveux et nièces ?

Le don en numéraire, facile et rapide

Le don manuel d'argent reste l'un des moyens les plus simples pour transmettre de son vivant à ses neveux et nièces. Chaque bénéficiaire profite de l'abattement de 7 967 €, renouvelable tous les 15 ans, à condition que le don soit déclaré à l'administration fiscale. Au-delà, la part excédentaire est taxée à 55 %.[2][6]

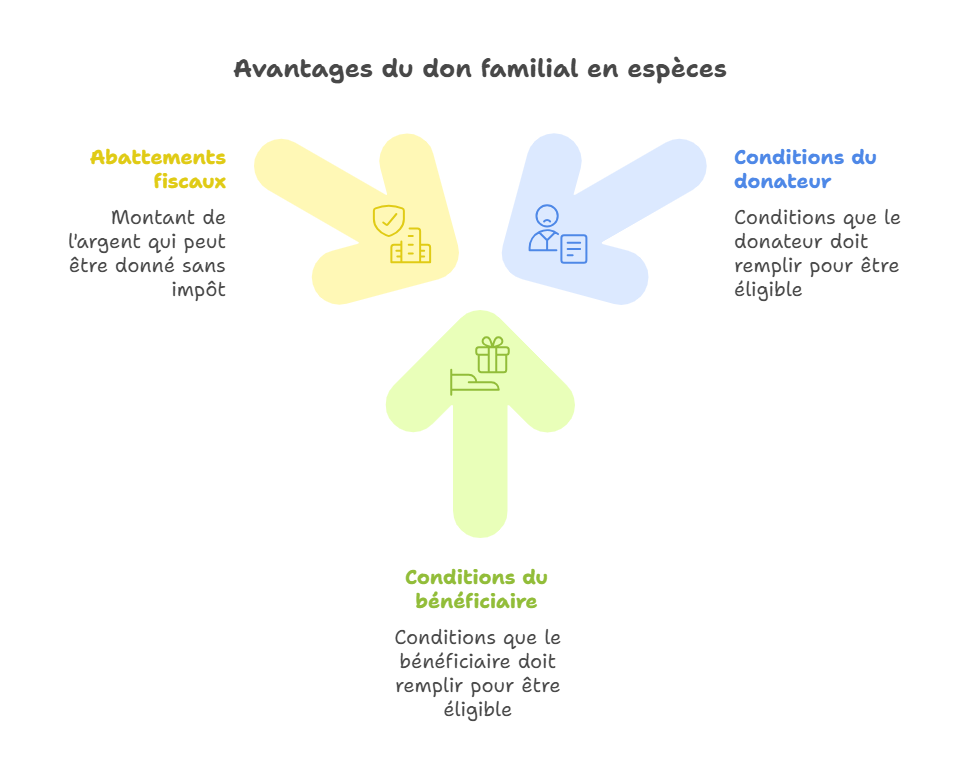

À côté de cet abattement général, le dispositif de don familial de sommes d'argent (souvent appelé " don Sarkozy ") permet, sous conditions, de transmettre des liquidités avec un abattement supplémentaire de 31 865 € par bénéficiaire, également renouvelable tous les 15 ans. Ce régime reste réservé aux dons de sommes d'argent et suppose que :

- le donateur ait moins de 80 ans au jour du don,

- le bénéficiaire soit majeur ou émancipé,

- et, s'agissant des neveux et nièces, qu'il s'agisse bien des enfants de votre frère ou de votre sœur.

Lorsque vous n'avez ni enfant ni petit-enfant, ce don peut être consenti directement à vos neveux et nièces, qui cumulent alors l'abattement spécifique de 31 865 € avec l'abattement "classique" de 7 967 € applicable en ligne collatérale.[2] Le montant total pouvant être transmis en franchise d'impôt à chaque neveu ou nièce atteint ainsi 39 832 € tous les 15 ans, sous réserve du respect des conditions d'âge et de forme.

À la différence de ce qui était parfois évoqué dans les débats antérieurs, il n'existe pas, à ce jour, de nouveau dispositif national généralisé permettant, sur la période 2025-2026, de donner jusqu'à 100 000 € par neveu ou nièce pour l'achat de la résidence principale ou la rénovation énergétique avec une exonération spécifique. Les discussions autour d'un tel mécanisme n'ont pas abouti dans les dernières lois de finances, et les outils en vigueur restent donc ceux des abattements existants (don manuel, don familial de sommes d'argent, et dispositifs propres à la rénovation via les aides publiques, mais sans abattement successoral supplémentaire ciblé sur ces donations).[5][8]

Le don familial de sommes d'argent et les abattements actuels constituent ainsi des moyens de transmettre de l'argent à ses neveux et nièces tout en bénéficiant d'une fiscalité relativement optimisée. Ils représentent des solutions particulièrement adaptées en cas d'héritage sans enfant, à condition de les utiliser suffisamment tôt pour profiter pleinement du renouvellement tous les 15 ans.

L'assurance vie : L'outil idéal

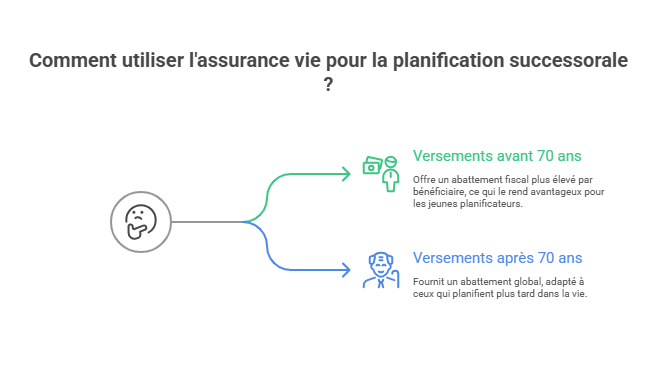

La souscription d'une assurance vie demeure l'un des outils les plus efficaces pour transmettre son patrimoine à ses neveux et nièces, en contournant en partie le barème classique des droits de succession. En les désignant bénéficiaires dans la clause bénéficiaire, vous pouvez, en cas de décès, leur transmettre un capital dans un cadre fiscal spécifique.

Pour les primes versées avant votre 70e anniversaire, chaque bénéficiaire bénéficie d'un abattement de 152 500 € sur les capitaux reçus. Au-delà de cet abattement, s'applique un prélèvement de 20 %, puis de 31,25 % au-delà du seuil supérieur prévu par le régime de l'article 990 I du CGI, ce qui reste souvent plus avantageux qu'une taxation à 55 % en succession classique.[6] Le cadre reste donc très favorable pour les neveux et nièces, qui bénéficient du même traitement que les héritiers en ligne directe sur ces capitaux d'assurance vie.

Pour les primes versées après 70 ans, l'abattement est global de 30 500 € pour l'ensemble des bénéficiaires, tous contrats confondus.[6] Au-delà, les primes excédentaires réintègrent l'actif successoral et sont taxées selon le barème des droits de succession applicable aux neveux et nièces, à savoir 55 % après abattement de 7 967 € par bénéficiaire sur la part taxable, tandis que les intérêts et plus-values restent exonérés de droits. Dans ce cas, la fiscalité retrouve donc la sévérité de la ligne collatérale, ce qui justifie de privilégier autant que possible les versements avant 70 ans lorsque l'objectif principal est la transmission à des neveux et nièces.

Ce placement reste l'un des plus souples et efficaces pour organiser la transmission de patrimoine, tout en conservant une certaine liberté de gestion de son épargne de son vivant. En pratique, l'assurance vie permet de combiner plusieurs objectifs : valoriser une épargne à votre rythme, garder vos capitaux disponibles en cas de besoin, tout en organisant à l'avance une transmission avantageuse à vos neveux et nièces grâce à la rédaction d'une clause bénéficiaire adaptée et, le cas échéant, à l'utilisation de supports diversifiés, y compris des unités de compte de type SCPI, dans une stratégie plus globale de gestion de patrimoine.

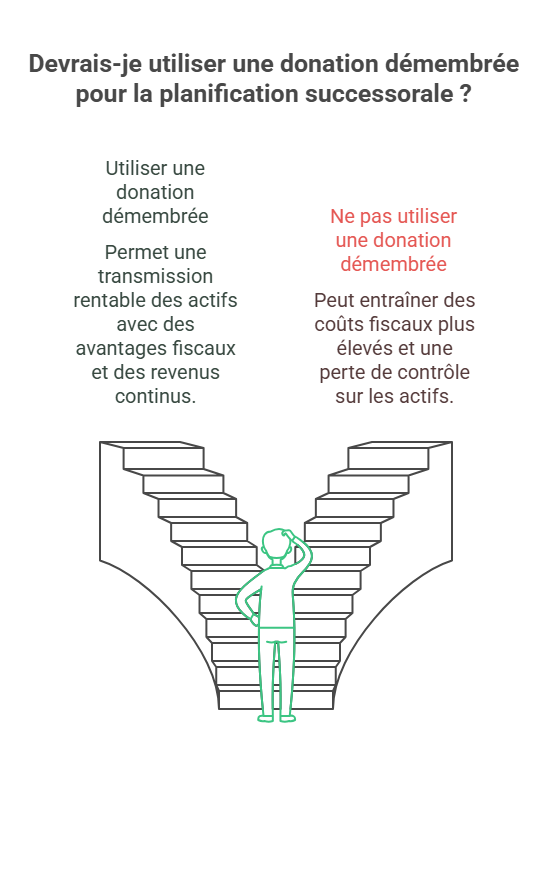

La donation démembrée : L'outil qui utilise le code civil avec la nue-propriété

La donation démembrée, ou donation de nue-propriété avec réserve d'usufruit, reste une solution de référence pour transmettre un bien immobilier ou des parts de SCPI à ses neveux et nièces à un coût fiscal réduit.[5] En conservant l'usufruit, vous continuez à percevoir les revenus (comme les loyers ou dividendes de SCPI) ou à occuper le bien, tandis que vos neveux et nièces acquièrent la nue-propriété.

La valeur fiscale de la nue-propriété dépend de l'âge de l'usufruitier au jour de la donation : plus vous êtes jeune, plus la valeur de l'usufruit est élevée et plus la nue-propriété est faible, ce qui réduit d'autant l'assiette de calcul des droits. Les droits de donation sont calculés sur cette seule valeur de nue-propriété, après application de l'abattement de 7 967 € pour chaque neveu ou nièce, puis taxés à 55 %.[4][6]

Au décès de l'usufruitier, l'usufruit s'éteint automatiquement et les neveux et nièces deviennent pleins propriétaires sans droits supplémentaires. Ce mécanisme juridique permet ainsi d'anticiper efficacement une transmission dans le respect du droit de donation, tout en s'appuyant sur des stratégies successorales éprouvées et en conservant la maîtrise et les fruits du bien jusqu'à la fin de sa vie. Ce type de montage est particulièrement utilisé avec la nue-propriété de biens immobiliers ou de parts de SCPI dans une stratégie globale de démembrement de propriété, souvent recommandée par les professionnels du patrimoine.[5]

Tableau récapitulatif des solutions de transmission aux neveux et nièces

Solution | Abattement applicable | Conditions spécifiques | Fiscalité applicable |

|---|---|---|---|

Don manuel + abattement standard | 7 967 € par neveu ou nièce, renouvelable tous les 15 ans | Don déclaré à l'administration fiscale (formulaire dédié), donateur et donataire identifiés, respect des règles de capacité | Taxation à 55 % sur la part nette au-delà de l'abattement |

Don familial de somme d'argent | 31 865 € + 7 967 € = 39 832 € par bénéficiaire, tous les 15 ans | Donateur < 80 ans, bénéficiaire majeur ou émancipé, absence de descendant direct du donateur pour certains cas, don en numéraire uniquement et correctement déclaré | 55 % au-delà de la fraction exonérée |

Assurance vie (versement < 70 ans) | 152 500 € par bénéficiaire sur les capitaux décès | Contrat souscrit et primes versées avant 70 ans, bénéficiaires (neveux et nièces) clairement désignés, contrat conforme à la réglementation | Prélèvement de 20 % au-delà de 152 500 €, puis 31,25 % au-delà du seuil supérieur |

Assurance vie (versement > 70 ans) | 30 500 € pour l'ensemble des bénéficiaires, tous contrats et bénéficiaires confondus | Abattement partagé entre tous les bénéficiaires ; seules les primes versées après 70 ans sont soumises aux droits de succession, les gains restant exonérés | Au-delà de 30 500 €, taxation au barème des droits de succession des neveux et nièces (55 % après abattement de 7 967 € par bénéficiaire sur la part taxable) |

Donation démembrée | 7 967 € par neveu ou nièce, appliqué sur la valeur de la nue-propriété ; abattement renouvelable tous les 15 ans | Usufruit conservé par le donateur, transmission de la nue-propriété ; valeur déterminée selon l'âge de l'usufruitier ; formalisation par acte notarié pour les biens immobiliers ou titres ; respect de la réserve héréditaire le cas échéant | Droits de donation à 55 % sur la valeur de la nue-propriété au-delà de l'abattement ; pas de droits au décès du donateur |

Conclusion

La transmission de patrimoine à des neveux et nièces est un acte généreux qui, en 2026, nécessite plus que jamais réflexion, anticipation et choix éclairé des outils juridiques et fiscaux. Entre les abattements spécifiques gelés (7 967 € pour les neveux et nièces, 15 932 € pour les frères et sœurs), le poids du taux de 55 % en ligne collatérale, la réserve héréditaire en présence d'enfants et la possible évolution des règles dans les prochaines réformes, chaque situation doit être analysée au cas par cas.[1][6][8]

" Optimiser la transmission de son patrimoine à ses neveux et nièces passe, plus que jamais, par une bonne compréhension des outils fiscaux et juridiques disponibles et par une mise en œuvre progressive et anticipée de ces stratégies. "

Assurance vie, don familial de sommes d'argent, donation démembrée de nue-propriété, organisation globale du patrimoine incluant éventuellement des supports comme les SCPI : ces mécanismes offrent des leviers puissants pour optimiser cette démarche en 2026 et organiser une succession sans descendant dans de bonnes conditions au profit de la génération suivante. Pour sécuriser ces opérations et respecter à la fois le Code civil et la fiscalité en vigueur, il reste fortement recommandé de se faire accompagner par un professionnel du patrimoine ou un notaire.

À retenir

- La fiscalité des neveux et nièces reste lourde en 2026 (taux de 55 %), avec des abattements gelés au moins jusqu'en 2028.

- Le don manuel et le don familial de sommes d'argent permettent de transmettre jusqu'à 39 832 € par neveu ou nièce tous les 15 ans, en franchise de droits.

- L'assurance vie est l'outil le plus puissant pour transmettre un capital important (abattement de 152 500 € par bénéficiaire avant 70 ans).

- La donation démembrée (nue-propriété / usufruit) réduit la base taxable tout en conservant les revenus et l'usage du bien.

- En présence d'enfants, seule la quotité disponible peut être affectée aux neveux et nièces : la réserve héréditaire doit toujours être respectée.

- Une stratégie progressive, démarrée tôt, est essentielle pour profiter des renouvellements d'abattements et lisser la fiscalité.

Conseil d'expert

En pratique, la meilleure stratégie pour transmettre à vos neveux et nièces en 2026 consiste à combiner plusieurs outils : ouvrir tôt une ou plusieurs assurances vie avec des versements avant 70 ans, programmer des dons manuels et des dons familiaux de sommes d'argent espacés dans le temps, et envisager une donation démembrée de biens immobiliers ou de parts de SCPI. Faites réaliser des simulations chiffrées par un conseiller en gestion de patrimoine ou un notaire : quelques arbitrages sur la répartition entre usufruit, nue-propriété et assurance vie permettent souvent d'économiser plusieurs dizaines de milliers d'euros de droits tout en respectant la réserve héréditaire.

À lire également :

Pourquoi opter pour la donation en nue-propriété pour ses enfants ?

| Les points importants pour la SCPI Epargne Pierre Europe | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Diversifiée SCPI de rendement | Minimum de souscription 30 parts 200.00 € |

| Epargne Pierre Europe bulletin trimestriel | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !