ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Mouvement FIRE en 2026 : vers l’autonomie financière et la retraite anticipée

Le mouvement FIRE, originaire des États-Unis, séduit de plus en plus de jeunes Français en quête d'un nouveau mode de vie. Issu de l'acronyme anglais Financial Independence, Retire Early (indépendance financière, retraite anticipée), ce courant vise à atteindre la liberté financière et à arrêter de travailler bien avant l'âge légal.

Mais est-ce que cesser toute activité professionnelle est vraiment une fin en soi ? En 2026, la tendance n'est plus forcément de ne plus jamais travailler, mais plutôt de retrouver une autonomie financière suffisante pour choisir son rythme de vie, son temps de travail et ses projets.

Conseil de l'auteur 2026 : C'est un objectif très ambitieux, arriver à avoir une autonomie financière. Cela prend beaucoup de temps et beaucoup d'argent. Mieux vaut le voir comme un cap de long terme que comme une course de vitesse.

FIRE : Plus qu'un concept, une pédagogogie d'épargne

Le mouvement FIRE (ou fire movement en anglais) est né dans les années 90. Il soutient qu'il est possible d'atteindre une indépendance financière suffisante pour prendre une retraite précoce et vivre de ses revenus passifs.

En pratique, il s'agit d'un modèle financier basé sur une stratégie d'épargne intensive (souvent 50 à 80 % des revenus pour les plus motivés) et des investissements diversifiés.

En 2026, dans un contexte de marchés toujours volatils, de croissance modérée et d'inflation qui s'est tassée mais reste au-dessus des niveaux d'avant-Covid dans de nombreux pays développés, les adeptes de FIRE s'appuient sur des placements financiers variés : actions, ETF, obligations, mais aussi l'investissement immobilier physique et indirect.

La pierre-papier, notamment les SCPI (Sociétés Civiles de Placement Immobilier), reste privilégiée car elle permet d'accéder à l'immobilier locatif en France et en Europe avec quelques centaines d'euros seulement, tout en générant une rente régulière.

Le TD moyen des SCPI s'établit à environ 4,72 % en 2024, avec une performance historique comprise entre 4 % et 8 % sur plus de 30 ans, même si les rendements ont été mis sous pression par la hausse des taux et les ajustements de prix de l'immobilier d'entreprise.

Depuis 2022-2023, plusieurs SCPI ont dû revoir à la baisse la valeur de leurs parts, ce qui a rappelé aux investisseurs FIRE que ce support n'est pas sans risque. Toutefois, la mutualisation des actifs, la gestion déléguée et un rendement souvent supérieur à de nombreux placements sécuritaires en font encore un pilier fréquent des stratégies FIRE orientées revenus.

Le frugalisme : Un véritable mode de vie

En France, les adeptes du FIRE sont aussi appelés frugalistes. Ils pratiquent le frugalisme, un mode de vie axé sur la sobriété volontaire et la maîtrise des dépenses.

L'objectif est clair : épargner massivement pour investir et atteindre la liberté financière.

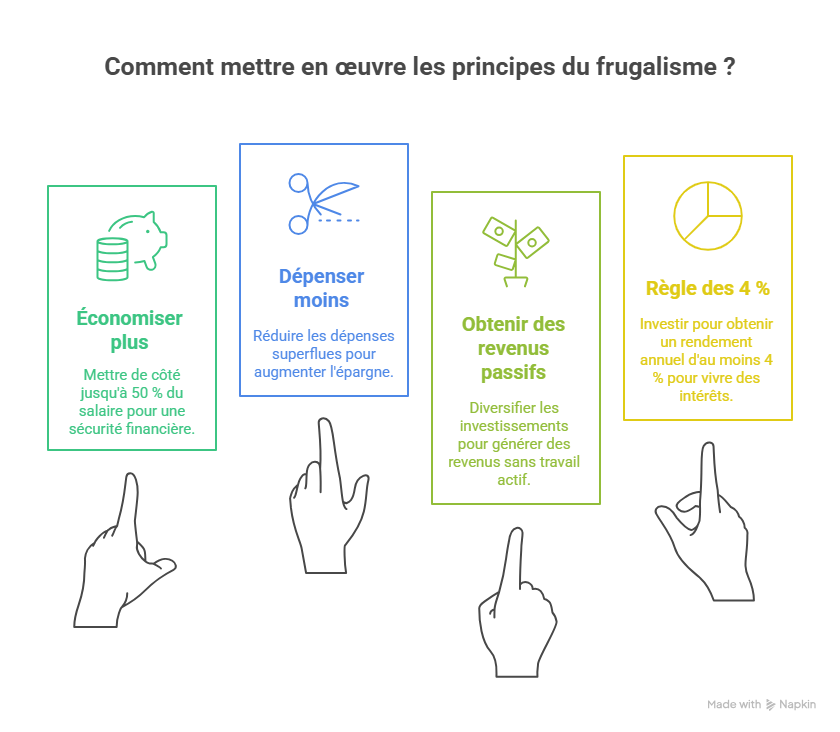

Le frugalisme repose sur quatre grands principes :

- Économiser plus : mettre de côté jusqu'à 50 % de son salaire, voire davantage pour certains profils très engagés, quand le taux moyen d'épargne des ménages français tourne autour de 15 % hors périodes exceptionnelles.

- Dépenser moins : réduire les charges fixes (logement, transport, abonnements) et supprimer les dépenses superflues, en privilégiant un mode de vie plus sobre.

- Obtenir des revenus passifs : diversifier les placements avec des SCPI, l'immobilier en direct ou encore la bourse (ETF, actions), voire des solutions plus récentes comme le crowdfunding immobilier ou les obligations d'entreprise.

- La règle des 4 % : viser, à l'origine, des investissements qui rapportent au moins 4 % par an, pour vivre des intérêts sans entamer le capital. Mais de plus en plus d'analyses récentes remettent en cause cette règle historique : dans un environnement d'incertitude, beaucoup recommandent de viser plutôt un taux de retrait plus prudent (autour de 2,5 à 3,5 %) ou un capital correspondant à 30 à 40 fois ses dépenses annuelles, surtout pour des retraites très longues.

3 piliers pour prendre sa retraite avant 50 ans

Le mouvement FIRE repose sur trois piliers essentiels : l'épargne, l'austérité et l'investissement. Plus tôt l'épargnant commence, plus la probabilité d'une retraite anticipée est forte.

Épargne et austérité : La base du FIRE

Pour réussir, il faut mettre en place une discipline stricte :

- commencer à épargner dès les premiers revenus stables, en faisant rapidement passer l'épargne avant la hausse du niveau de vie ;

- privilégier des supports comme les assurances-vie (en euros et en unités de compte), le PEA, le PEA-PME, les comptes-titres pour les ETF et actions, mais aussi les versements programmés en SCPI, qui permettent de se constituer un capital immobilier progressif et de lisser les points d'entrée.

En France, la spécificité du système de retraite par répartition complique les choses pour les adeptes de FIRE : ils doivent cotiser pour le système collectif tout en accumulant leur propre capital par capitalisation, ce qui est souvent perçu comme un " double effort " par rapport aux pays où la retraite est plus largement assurée par l'épargne individuelle.

Une étude OpinionWay-Finary de janvier 2026 révèle que 76 % des actifs français ne croient plus au système par répartition, tandis que les pensions de retraite de base ont été revalorisées de 29,8 % contre 39 % pour l'inflation entre 2003 et 2023, creusant un écart de 9,2 points.

Les réformes successives (recul de l'âge légal, durée de cotisation allongée) et cet écart entre revalorisation des pensions et inflation sur longue période ont renforcé la méfiance d'une partie des épargnants, ce qui contribue à l'attrait du mouvement FIRE.

L'investissement, clé de l'indépendance

Sans investissement, pas de revenus alternatifs. En 2026, les SCPI de rendement figurent toujours parmi les solutions les plus recherchées par les investisseurs FIRE, car elles offrent une mutualisation du risque, une accessibilité financière et une exposition à des actifs diversifiés en France comme à l'étranger.

Les noms de véhicules évoluent régulièrement (lancements de nouvelles SCPI, fusions, changements de stratégie), mais la logique reste la même : transformer un capital en flux de loyers potentiels.

En complément, les ETF actions mondiaux (souvent via PEA ou assurance-vie) constituent la colonne vertébrale de nombreux portefeuilles FIRE, du fait de leurs faibles frais et de leur diversification internationale. Les obligations et fonds obligataires retrouvent une place plus importante depuis la remontée des taux, comme outil de stabilisation d'un portefeuille arrivé en phase de rente.

Tendances et évolutions récentes

- Conjoncture économique : après le pic d'inflation post-Covid et la forte remontée des taux, les banques centrales ont commencé à stabiliser, voire à ajuster légèrement leurs politiques, mais le contexte reste incertain. Les adeptes du FIRE en France ont renforcé la diversification (actions mondiales, immobilier, obligations, produits de taux) et revoient régulièrement leurs hypothèses de rendement et de taux de retrait pour rester prudents.

- Technologie : applications de budgétisation, agrégateurs de comptes et robo-conseillers continuent de se développer. Ils permettent de simuler plus facilement son " FIRE number ", d'automatiser l'épargne et de suivre la progression vers l'indépendance financière.

- Inclusion : la communauté FIRE en France se structure progressivement à travers blogs, podcasts, chaînes YouTube et groupes dédiés. Le profil-type n'est plus seulement celui du cadre supérieur : employés, indépendants et freelances s'intéressent eux aussi à ces stratégies, en les adaptant à leur niveau de revenus.

- Santé et bien-être : la retraite anticipée ne se limite pas à l'argent, mais intègre la recherche d'équilibre de vie. En 2026, la notion de " Coast FIRE " ou " Barista FIRE " (continuer à travailler à temps partiel une fois un certain niveau de capital atteint) gagne particulièrement du terrain en France.

- Investissement durable : la tendance en 2026 est aux placements responsables, avec une attention particulière portée aux critères ESG. Les sondages récents montrent que l'intérêt des Français pour la finance responsable repart à la hausse, et une part croissante d'épargnants dit vouloir prendre en compte l'impact environnemental et social de ses placements, y compris dans une démarche d'indépendance financière.

- Fiscalité : la fiscalité reste un enjeu central pour les stratégies FIRE. Entre flat tax sur les revenus de capitaux mobiliers, fiscalité immobilière (revenus fonciers ou LMNP, prélèvements sociaux), éventuelle contribution subsidiaire maladie pour certains profils vivant principalement de revenus du capital et ajustements réguliers des règles, les adeptes doivent suivre de près l'évolution des textes pour optimiser leur situation et éviter les mauvaises surprises. Les arbitrages entre PEA, assurance-vie, CTO, SCPI en direct ou via assurance-vie deviennent stratégiques pour maximiser la rente nette.

Les critiques et limites du mouvement FIRE

Malgré son attrait, le mouvement FIRE présente aussi des limites :

- Un mode de vie parfois trop austère, difficile à maintenir sur le long terme, surtout si l'on vise des taux d'épargne supérieurs à 50 % pendant plusieurs décennies. Le risque de se priver excessivement aujourd'hui pour un futur incertain est régulièrement pointé du doigt.

- Une dépendance aux marchés financiers et immobiliers, qui restent soumis aux aléas économiques : crise boursière, correction de l'immobilier, inflation plus élevée que prévu, changements fiscaux peuvent fragiliser un plan FIRE mal diversifié ou trop optimiste.

- Des critiques sur l'impact environnemental et social des investissements privilégiés : certains portefeuilles très orientés vers la performance pure peuvent être en décalage avec les objectifs de transition écologique, ce qui pousse une partie de la communauté à intégrer de plus en plus les critères ESG dans leurs placements.

- Un risque d'isolement social et de perte de repères si la retraite anticipée est mal préparée sur le plan humain : rupture avec le monde du travail, différence de rythme de vie avec l'entourage, nécessité de redéfinir son identité et ses projets de long terme.

Tableau comparatif des supports FIRE en 2026

| Support d'investissement | Avantages | Limites |

|---|---|---|

SCPI (pierre-papier) | Revenus passifs réguliers ; accessibilité dès quelques centaines d'euros ; diversification immobilière ; gestion déléguée | Frais de souscription et de gestion ; liquidité parfois limitée, surtout en période de tension immobilière ; revenus soumis à fiscalité immobilière et prélèvements sociaux |

Assurance-vie | Fiscalité avantageuse après 8 ans ; supports diversifiés (fonds euros, UC, ETF, fonds ISR) ; outil de transmission | Rendement des fonds euros en amélioration mais encore modéré ; frais de gestion variables selon les contrats ; choix des unités de compte déterminant |

ETF / actions | Faible coût ; diversification internationale ; forte liquidité ; accès simple via PEA ou CTO | Volatilité des marchés ; risque de baisse du capital ; nécessite un minimum de culture financière et un suivi, même passif |

Immobilier en direct | Revenus locatifs potentiellement stables ; effet de levier du crédit ; valorisation possible du patrimoine sur le long terme | Gestion contraignante ; risques de vacance locative, impayés, travaux ; fiscalité lourde sur les revenus fonciers ; sensibilité aux taux d'intérêt |

Obligations | Revenus plus prévisibles ; risque modéré par rapport aux actions ; adapté pour stabiliser un portefeuille FIRE arrivé en phase de rente | Rendement réel parfois inférieur à l'inflation ; moins attractif sur le très long terme ; risque de taux et de crédit à ne pas négliger |

À retenir

- La règle des 4 % est un repère historique, mais ne constitue pas une garantie. Elle doit être adaptée à la fiscalité française, à la durée de la retraite anticipée et aux conditions de marché : beaucoup de spécialistes recommandent aujourd'hui des marges de sécurité plus importantes et un taux de retrait plus prudent.

- Les SCPI restent un outil intéressant pour générer des revenus passifs, mais elles impliquent des frais, un risque de variation de la valeur des parts et une fiscalité immobilière à bien intégrer dans ses calculs.

- Le frugalisme est une composante clé du mouvement, mais son niveau d'austérité peut varier selon les profils : certains viseront une indépendance totale et précoce, d'autres un simple allègement de leur contrainte de travail (temps partiel, reconversion).

- La réussite d'une stratégie FIRE repose sur la diversification : immobilier (direct ou via SCPI), ETF, assurance-vie, obligations, épargne de précaution… aucun placement ne doit être unique. C'est l'architecture globale, cohérente avec ses objectifs, son horizon de temps et son appétence au risque, qui fait la différence.

- Comme tout projet d'indépendance financière, il demande rigueur, planification, une bonne gestion des risques d'investissement, mais aussi une réflexion approfondie sur le mode de vie souhaité, l'équilibre entre temps libre et activité choisie, et le sens que l'on veut donner à cette liberté retrouvée.

À lire également :

Quels types d'investissements privilégier dans le mouvement FIRE ?

Comment fixer des objectifs d'épargne qui soient réalistes et réalisables ?

À retenir en un coup d'œil

- Le FIRE en 2026 repose sur une épargne élevée, une forte maîtrise des dépenses et des investissements diversifiés (ETF, immobilier, SCPI, obligations).

- L'autonomie financière est un objectif ambitieux qui nécessite du temps, du capital et une discipline de long terme, plus qu'une recherche de retraite " éclair ".

- Les SCPI restent un pilier des stratégies orientées revenus, avec un TD moyen autour de 4,7 % en 2024, mais comportent des risques de marché et de liquidité.

- Le frugalisme n'est pas qu'une contrainte : c'est un mode de vie qui vise à aligner dépenses, valeurs et projets de vie.

- Dans un contexte de méfiance envers le système de retraite, FIRE offre un cadre de réflexion pour reprendre la main sur son avenir, à condition d'intégrer fiscalité, ESG et équilibre de vie.

Conseil d'expert en gestion de patrimoine

Aborder le mouvement FIRE en 2026 suppose de ne pas se focaliser uniquement sur un chiffre d'indépendance financière, mais de construire un plan patrimonial global : diversification des supports, optimisation fiscale, gestion des risques et réflexion sur votre projet de vie. Faites des simulations prudentes, prévoyez des marges de sécurité importantes et acceptez que l'objectif puisse évoluer dans le temps (Coast FIRE, temps partiel, reconversion). Un accompagnement professionnel peut vous aider à transformer une ambition très élevée en trajectoire réaliste et durable.

| Les points importants pour la SCPI Wemo One | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Diversifiée SCPI de rendement | Minimum de souscription 5 parts 200.00 € |

| Wemo One bulletin trimestriel | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !