ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Immeuble de rapport en 2025-2026 : guide complet pour acheter un immeuble à revenu

Acquérir un immeuble à revenu (ou " immeuble de rapport ") représente une stratégie d'investissement immobilier aux multiples facettes. Elle permet d'acheter un bâtiment composé de plusieurs logements ou unités, de percevoir des loyers et de constituer ou renforcer un patrimoine immobilier. Toutefois, derrière cette " opportunité " se cachent de nombreuses analyses, vérifications et décisions à prendre, d'autant plus que le marché immobilier français sort de trois années de turbulences et entre dans une phase de reprise modérée, avec une hausse moyenne des prix autour de 1,5 à 2 % par an en 2025–2026 en France selon plusieurs réseaux et baromètres nationaux[1][3][4][10]. Ce guide détaille les étapes clés pour réussir un tel achat dans ce nouveau contexte.

Définir le projet et l'objectif d'investissement

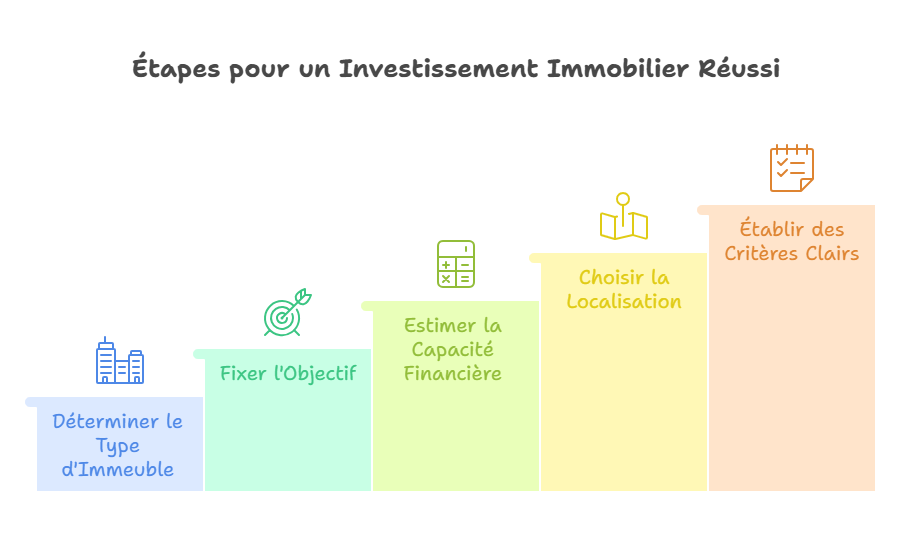

Avant toute recherche de bien, il est indispensable de formuler clairement le projet :

- Déterminer le type d'immeuble : petit immeuble (2–4 logements), immeuble moyen (5 logements +), immeuble mixte (logements + local commercial).

- Fixer l'objectif : génération de revenus réguliers, valorisation immobilière à moyen/long terme, diversification patrimoniale, usage personnel + location, etc.

- Estimer la capacité financière : apport possible, capacité d'emprunt, tolérance au risque, horizon d'investissement. Depuis le durcissement du crédit et la remontée des taux, de nombreuses banques exigent désormais un apport d'au moins 20 % sur les opérations d'investissement, parfois plus pour les profils les plus exposés au risque locatif, alors que les taux moyens des crédits à l'habitat se situent encore autour de 3,2–3,5 % sur 20 ans selon les dernières prévisions de place[3][8].

- Choisir une zone géographique et un type de locataires ciblés (étudiants, familles, colocation, etc.). La localisation constitue un facteur déterminant pour l'attractivité locative et la rentabilité, d'autant que les prix au m² restent très contrastés : autour de 9 500–9 700 €/m² à Paris, environ 4 600–4 800 €/m² dans des grandes métropoles comme Lyon ou Bordeaux, et près de 3 400 €/m² en moyenne nationale pour le résidentiel fin 2025–début 2026[1][4][6][10].

Mon conseil : n'hésitez pas à tester l'attractivité en mettant une annonce sur un site d'annonce immobilière pour voir si le type d'appartement que vous allez acheter attire ! Dans un marché où le pouvoir d'achat immobilier a reculé (perte d'environ 20 m² en moyenne sur les dernières années pour un même budget, en raison de la hausse des taux et de prix encore élevés[2]), vérifier la profondeur de la demande locale est devenu indispensable.

En somme, ce premier stade permet de poser des critères clairs : budget, localisation, nombre d'unités, niveau de gestion anticipé, etc. C'est aussi le moment de réfléchir au futur portefeuille immobilier que vous souhaitez constituer (répartition géographique, types de biens, mutualisation des risques), afin de ne pas considérer l'immeuble isolément mais comme un pilier d'une stratégie globale.

Chercher et sélectionner le bien

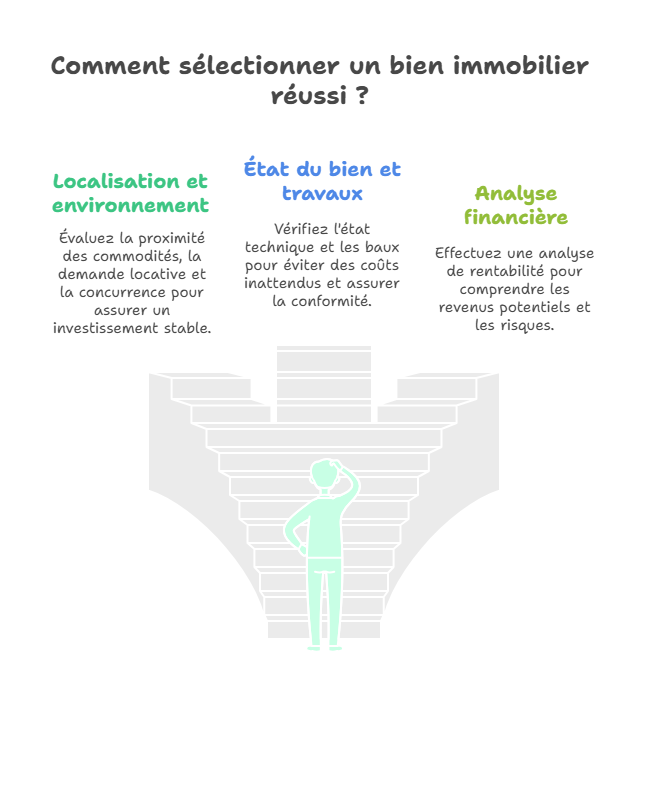

Localisation et environnement

La localisation est sans doute l'un des piliers de la réussite d'un immeuble à revenu :

- Proximité des transports, commerces, écoles ou universités.

- Demande locative forte et stable dans le secteur. Une économie locale dynamique est un atout : en 2025, la reprise a été plus marquée dans plusieurs grandes métropoles (Bordeaux, Lyon, Nice, Rennes…) où les prix ont progressé entre 2 et 4 % sur un an, signe d'un retour des acquéreurs et d'une demande locative soutenue[1][3][4][5].

- Étude de la concurrence : taux de vacance, montants de loyers pratiqués, qualité des biens alentours.

- État du quartier (revitalisation, projets urbains, infrastructures) : un quartier en devenir peut offrir un potentiel de valorisation, mais aussi plus d'incertitudes.

État du bien et travaux éventuels

L'état technique de l'immeuble est aussi crucial :

- Vérifier la toiture, les façades, l'isolation, les installations électriques, la plomberie.

- Considérer les éventuels travaux de mise aux normes ou de rénovation, qui peuvent grever la trésorerie, notamment au regard des exigences croissantes en matière de performance énergétique et des risques de décote pour les logements les plus énergivores.

- Si l'immeuble est loué, examiner les baux existants, le taux d'occupation, les impayés éventuels.

Analyse financière préliminaire

Avant d'aller plus loin, lancer une analyse de rentabilité préliminaire :

- Loyers actuels + potentiels vs prix d'achat et charges : " analyser les revenus potentiels, les dépenses d'exploitation, et les coûts d'entretien ".

- Utiliser des indicateurs comme le multiplicateur de revenus ou le taux de capitalisation (CAP rate).

- Vérifier la marge de sécurité : que se passe-t-il en cas de vacance ou d'imprévu ? Dans un contexte de marché redevenu plus sélectif, avec des acheteurs plus attentifs aux mensualités et aux taux d'effort, cette marge de sécurité est centrale.

Calculer la rentabilité et la viabilité de l'investissement

Indicateurs clés

Voici quelques indicateurs clés utiles pour quantifier la performance d'un immeuble à revenu :

Indicateur | Formule approximative | Utilité |

|---|---|---|

Rendement brut | (Loyer annuel × 100) ÷ Prix d'achat | Vision rapide avant charges |

Rendement net | (Loyer annuel – charges) ÷ Prix d'achat × 100 | Rendement après dépenses |

Multiplicateur de revenus (MRB/MRN) | Prix d'achat ÷ revenus (bruts ou nets) | " Combien d'années d'achat pour revenus " |

Taux de capitalisation (CAP) | Revenus nets ÷ Prix d'achat × 100 | Permet comparaison sur le marché |

Par exemple, pour un immeuble de rapport en France, un rendement brut entre 7 % et 12 % reste fréquemment cité dans les marchés de province ou dans les villes moyennes, mais les rendements bruts se situent parfois plus bas dans les grandes métropoles les plus chères (Paris, Nice, Lyon…), du fait de prix au m² élevés et de loyers plus encadrés[1][4][5][6]. L'important est d'ajuster vos exigences de rendement au niveau de risque, à la localisation et au potentiel de valorisation.

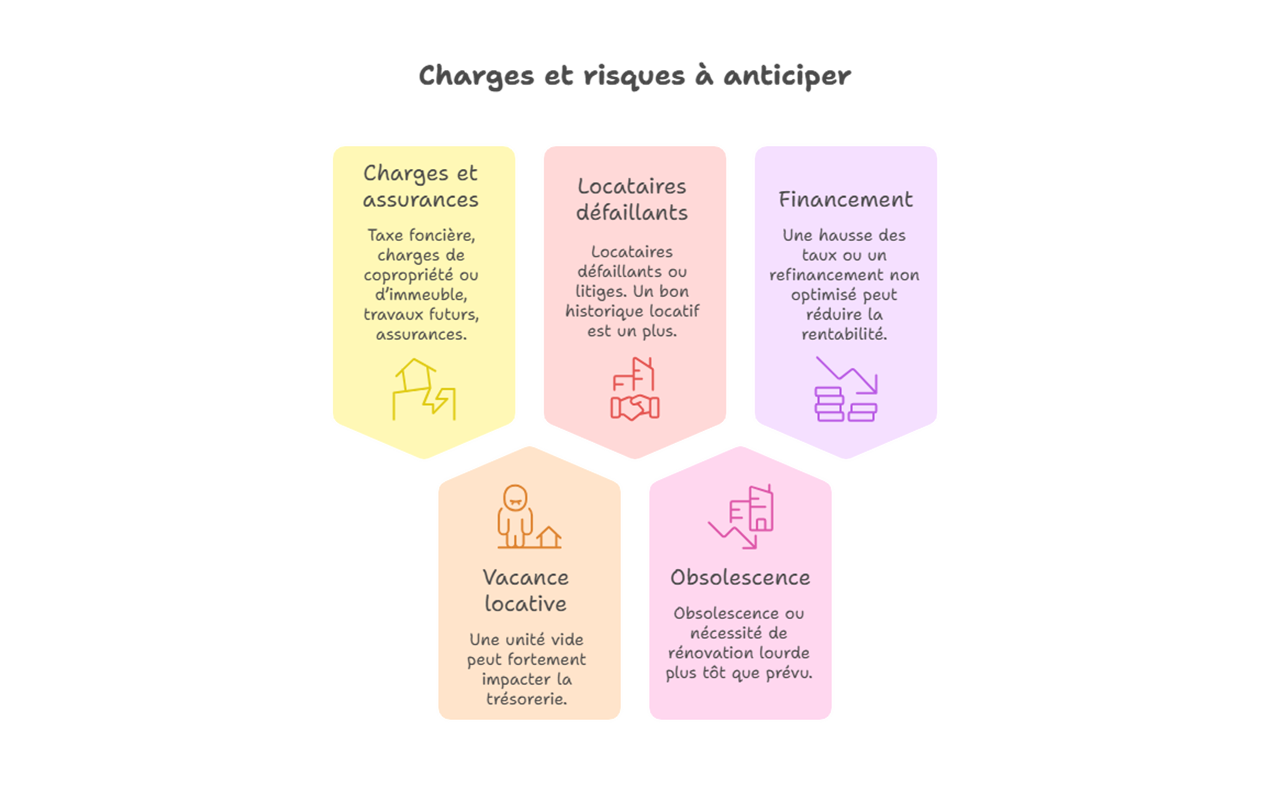

Charges et risques à anticiper

Il faut être très vigilant quant aux charges et aux aléas :

- Taxe foncière, charges de copropriété ou d'immeuble, travaux futurs, assurances.

- Vacance locative : une unité vide peut fortement impacter la trésorerie.

- Locataires défaillants ou litiges. Un bon historique locatif est un plus.

- Obsolescence ou nécessité de rénovation lourde plus tôt que prévu.

- Financement : une hausse des taux ou un refinancement non optimisé peut réduire la rentabilité. Même si les taux se sont stabilisés après le pic de 2023–2024 et que plusieurs scénarios pour 2026 évoquent un taux moyen autour de 3,3–3,5 % pour les crédits à l'habitat[3][8], le coût du financement reste bien supérieur à la période 2018–2021 et doit être intégré dans les simulations.

Financement et montage juridique

Apport, prêt et conditions

- Une mise de fonds minimale est souvent requise pour un immeuble à revenus : certaines banques demandent 20 % ou plus.

- Le type de prêt dépend du nombre de logements et de la structure de l'immeuble : un petit immeuble peut être financé comme un bien résidentiel simple, un plus grand comme un bien commercial.

- La durée du prêt, le taux d'intérêt, les modalités de remboursement doivent être évalués : une durée plus longue réduit les mensualités mais augmente le coût total. Avec un prix moyen autour de 3 400 €/m² au niveau national et des valeurs allant jusqu'à près de 9 600 €/m² à Paris début 2026[1][4][6], l'ajustement de la durée et du taux est déterminant pour rester dans les clous des recommandations du Haut Conseil de stabilité financière sur le taux d'endettement.

- Veiller à conserver une marge de trésorerie pour couvrir imprévus ou vacance locative.

Montage juridique et fiscal

- Selon le pays ou la région, le montage juridique peut impliquer une société civile immobilière (SCI), une société commerciale ou un investissement en direct en tant que particulier.

- Il convient d'être renseigné sur la fiscalité locale : imposition des revenus locatifs, amortissements, dispositifs fiscaux éventuels.

- Consulter un notaire, un avocat ou un expert fiscal est fortement recommandé pour sécuriser les aspects contractuels et fiscaux.

Gestion et structure de propriété

- Se poser la question de la gestion locative : gestion directe, délégation à une société de gestion, ou association à un partenaire.

- Si l'immeuble comporte de nombreux logements ou est à distance, une équipe de gestion peut s'avérer nécessaire.

- Prévoir des comptes rigoureux, des réserves pour travaux, et une planification à moyen terme. Cela permet d'optimiser, à terme, la performance de votre portefeuille immobilier et de lisser les risques dans le temps.

Négociation, acquisition et mise-en-place

Négociation du prix et conditions

- Bien préparer un dossier de négociation comprenant : rendement attendu, état des lieux, travaux à prévoir, marché locatif local.

- Utiliser les résultats de l'analyse financière pour argumenter le prix. La légère reprise des prix en 2025–2026, avec des hausses contenues autour de 1,5–3 % selon les villes[1][2][3][7][10], ne doit pas faire oublier que le marché reste plus rationnel : les marges de négociation demeurent, notamment sur les biens nécessitant des travaux importants ou mal positionnés.

- Veiller aux clauses dans l'acte de vente : garanties, baux existants, désignation des locataires, état des lieux, diagnostics.

Due diligence (vérifications approfondies)

- Demander les baux en cours, les relevés de loyers des années précédentes, les impayés éventuels.

- Effectuer un audit technique : inspection bâtiment, conformité normes, permis, anomalies.

- Vérifier que l'immeuble n'a pas de passif (charges non réglées, amendes, travaux urgents non budgétés).

- Prévoir une estimation fiable des travaux à prévoir : toiture, façades, isolation, ascenseur, etc.

Mise en gestion et optimisation

- Après l'acquisition, mettre en place une gestion efficace : sélection des locataires, suivi des loyers, entretien, communication.

- Étudier la possibilité d'augmenter les loyers si sous-évalués dans le marché, en respectant évidemment le cadre réglementaire (plafonnement, zones tendues, encadrement des loyers le cas échéant).

- Penser à la mutualisation des coûts : un immeuble unique permet souvent de rationaliser travaux et frais par rapport à plusieurs biens isolés (négociation groupée avec les entreprises, contrats d'énergie, assurance).

- Dans un environnement de prix orientés à la hausse mais de pouvoir d'achat immobilier plus contraint[2][3], l'optimisation de la gestion devient un levier central pour maintenir un bon rendement net.

Risques, bonnes pratiques et pérennisation

Risques à anticiper

- Vacance locative prolongée, occupant défaillant.

- Sous-estimation des travaux ou coûts d'entretien.

- Crise locale (économie, démographie) diminuant la demande locative.

- Taux d'intérêt en hausse ou conditions de financement défavorables.

- Évolution réglementaire ou fiscale défavorable (loyers plafonnés, fiscalité durcie).

Bonnes pratiques à adopter

- Maintenir une réserve financière pour imprévus.

- Tenir un suivi rigoureux des indicateurs de performance (taux d'occupation, loyers, charges).

- Renouveler périodiquement l'étude du marché local.

- Planifier des travaux d'entretien avant que les défauts ne deviennent majeurs.

- Diversifier (type de logement, emplacement, locataires) pour réduire le risque. Dans une logique de portefeuille immobilier, l'immeuble de rapport peut être complété par d'autres actifs (locatif résidentiel dans une autre ville, immobilier d'entreprise, éventuellement parts de SCPI pour diversifier les typologies d'actifs sans gestion directe).

Stratégies de pérennisation

- Réinvestissement des excédents pour augmenter la valeur de l'immeuble ou moderniser les logements.

- Revente partielle (si divisibilité possible) ou transformation de l'usage selon l'évolution du marché. Selon une source, un immeuble " divisible " permet de scinder les lots pour plus de flexibilité : revente par appartement, recommercialisation d'un local commercial, etc.

- Transmettre ou intégrer l'immeuble dans une stratégie patrimoniale à long terme.

Tableau récapitulatif : Points clés et comparatif rapide

Voici un tableau synthétique des éléments à vérifier et des critères de comparaison :

Critère clé | À vérifier / question à se poser |

|---|---|

Localisation | Quartier, transports, demande locative, projets urbains |

État du bien | Diagnostics, travaux actuels et futurs, conformité |

Revenus et loyers | Loyers actuels, loyers du marché, taux d'occupation |

Charges et dépenses | Taxe foncière, assurances, gestion, travaux, vacance possible |

Financement | Apport requis, montant emprunté, durée, taux, trésorerie résiduelle |

Montage juridique/fiscal | Structure de propriété, fiscalité locale, obligations |

Gestion | Gestion directe ou déléguée, plan de gestion, suivi des lots |

Potentiel de valorisation | Possibilité rénovation, optimisation des loyers, revente éventuelle |

Risques | Vacance, locataires, taux, réglementation |

Comparatif rapide : Acquisition immeuble entier vs achat lots séparés

Achat entier | Achat lots séparés |

|---|---|

Gestion unique, mutualisation | Gestion multiple, coûts potentiellement plus élevés |

Flexibilité de vente, risque moins concentré | |

Moins de liquidité | Plus de liquidité mais plus de complexité |

Marché plus restreint | Plus d'offres mais rendement peut être moindre |

Conclusion

L'acquisition d'un immeuble à revenu constitue un investissement immobilier sérieux, capable de produire des revenus réguliers et de valoriser un patrimoine sur le long terme. Dans un marché français en phase de normalisation, où les prix repartent modérément à la hausse et où les conditions de financement restent plus exigeantes qu'avant 2022[1][2][3][4][6][10], ce type d'opération peut permettre de tirer parti de la mutualisation des loyers et des coûts de gestion, tout en construisant un portefeuille immobilier cohérent.

Mais pour que l'opération soit réellement pertinente, il faut que l'analyse soit rigoureuse, que les conditions soient réunies, et que la gestion soit bien structurée. Une approche méthodique – de la définition des objectifs à la mise en gestion en passant par l'analyse de rentabilité et le montage financier – permet de limiter les surprises. Enfin, garder à l'esprit que la réussite ne se mesure pas seulement au premier rendement, mais à la capacité à maintenir la valeur et les revenus dans le temps, en tenant compte des cycles immobiliers, de la fiscalité et de l'évolution des taux. Pour aller plus loin : envisager l'accompagnement d'experts (notaire, fiscaliste, courtier immobilier), adapter la stratégie à la réalité locale, et rester vigilant quant aux évolutions économiques ou réglementaires qui peuvent, à terme, impacter la performance globale de votre immeuble de rapport et de votre portefeuille immobilier.

Conseils de l'auteur : quand vous achetez il faut être très vigilant et tout regarder !

À lire également :

Définition d'un portefeuille immobilier

À retenir

- L'immeuble de rapport reste un levier puissant pour générer des revenus locatifs et bâtir un patrimoine immobilier, mais le marché 2025–2026 impose davantage de sélectivité.

- Définissez précisément votre projet d'investissement (objectifs, budget, localisation, type de locataires) et intégrez la hausse des taux de crédit dans vos simulations.

- Analysez finement la localisation, l'état du bien, la performance énergétique et les travaux à prévoir avant toute offre.

- Calculez plusieurs indicateurs de rentabilité (rendement brut/net, CAP rate, MRB) et prévoyez une marge de sécurité en cas de vacance ou d'imprévu.

- Soignez le montage juridique et fiscal (SCI, fiscalité des loyers, transmission) et n'hésitez pas à vous entourer d'experts.

- La gestion locative (sélection des locataires, suivi des loyers, entretien) et la constitution de réserves pour travaux conditionnent la performance dans la durée.

- Inscrivez l'immeuble dans une logique de portefeuille immobilier diversifié (autres biens, SCPI, zones géographiques variées) pour mieux répartir les risques.

Conseil d'expert

En tant qu'expert en investissement immobilier et SCPI, je recommande de traiter l'achat d'un immeuble de rapport comme un véritable projet d'entreprise : business plan chiffré, scénarios prudents, stratégie de sortie, et comparaison systématique avec des solutions indirectes (SCPI) pour vérifier que le couple rendement/risque de votre projet en direct reste compétitif. Et surtout, souvenez-vous : quand vous achetez, il faut être très vigilant et tout regarder !

| Les points importants pour la SCPI Cristal Rente | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Commerce SCPI de rendement | Minimum de souscription 1 part 255.68 € |

| Cristal Rente | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !