ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Investir à crédit dans les SCPI en 2026 : opportunité ou piège ?

L'investissement à crédit dans les SCPI (Sociétés Civiles de Placement Immobilier) séduit de plus en plus d'épargnants souhaitant se constituer un patrimoine immobilier sans en assurer la gestion directe. Après un passage à vide entre 2022 et 2023, le marché s'est progressivement ajusté : en 2024, la performance moyenne des SCPI s'est établie autour de 4,72 %, avec de fortes disparités selon les véhicules[1]. En 2025 et début 2026, les meilleures SCPI de rendement affichent des taux de distribution compris globalement entre 5,20 % et plus de 9 % selon les classements spécialisés[3][6]. Parallèlement, la détente progressive des taux d'intérêt laisse entrevoir des crédits immobiliers à des niveaux proches de 2 % à moyen terme[9], ce qui redonne de l'attrait aux montages à effet de levier. Mais cette stratégie n'est pas sans risque. Entre potentiel de performance et contraintes financières, il est essentiel d'en comprendre les mécanismes avant de se lancer.

Comprendre l'investissement en SCPI à crédit

Les SCPI : Mutualiser pour investir

Les SCPI permettent d'investir collectivement dans un patrimoine immobilier diversifié — bureaux, commerces, logistique, santé, éducation, résidentiel géré, etc. — et d'en percevoir les revenus locatifs au prorata des parts détenues. Elles offrent un accès simplifié à l'immobilier professionnel, une diversification sectorielle et géographique, et une gestion totalement déléguée à une société de gestion agréée par l'AMF, placée sous la supervision de l'Autorité des marchés financiers pour la protection des épargnants.

Les meilleures SCPI de rendement en 2026 servent, pour les plus performantes, entre 5,20 % et près de 9,5 % de distribution annuelle[3], ce qui les positionne encore au-dessus de la plupart des placements sans risque.

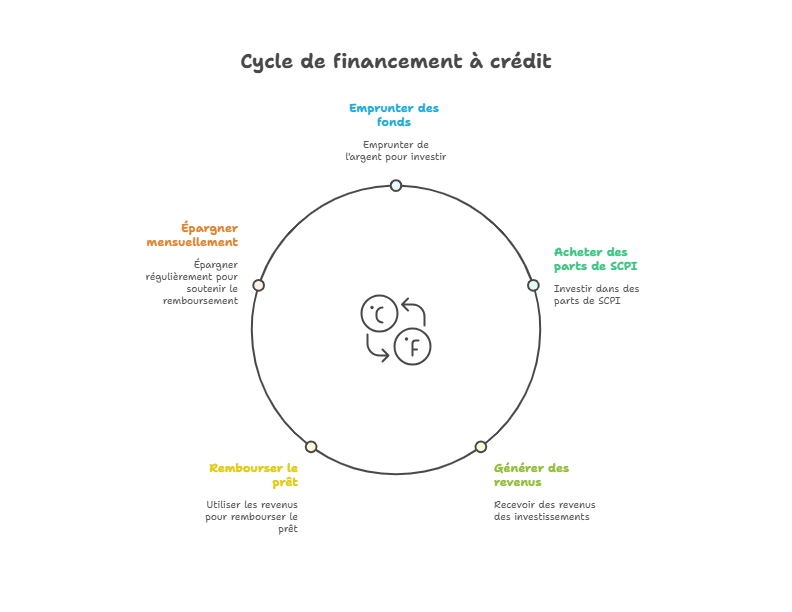

Le principe du financement à crédit

Investir à crédit consiste à emprunter pour acheter des parts de SCPI, puis à rembourser le prêt via les revenus distribués et un effort d'épargne mensuel. Ce montage repose sur un mécanisme d'effet de levier : les revenus générés par les parts peuvent participer au financement du capital emprunté, tout en permettant d'acquérir un patrimoine plus important que si l'achat était effectué au comptant.

Dans un environnement où, pour les SCPI les mieux positionnées, le rendement brut dépasse le coût d'un crédit immobilier négocié dans de bonnes conditions, ce levier peut être particulièrement intéressant, à condition de bien mesurer les risques[1][3].

Les modalités de crédit

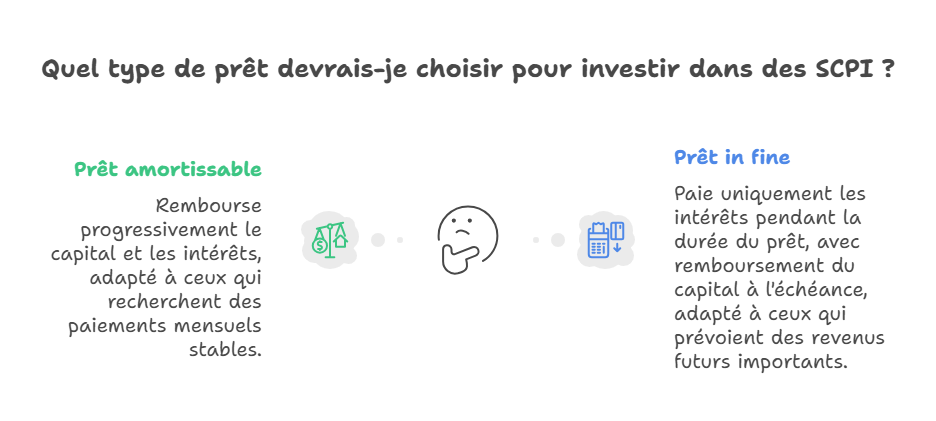

Deux principaux types de prêts existent :

- Le prêt amortissable, où le capital et les intérêts sont remboursés progressivement.

- Le prêt in fine, où seuls les intérêts sont payés pendant la durée du crédit, le capital étant remboursé à l'échéance, généralement grâce à une épargne parallèlement constituée (assurance-vie, contrat de capitalisation, etc.).

La durée d'emprunt varie généralement entre 10 et 25 ans. Le choix dépend du profil de l'investisseur, de son taux d'endettement, des garanties offertes et des conditions proposées par la banque. Dans le contexte actuel, alors que les taux de crédit immobilier ont cessé leur hausse et que les scénarios de marché anticipent une stabilisation ou une légère baisse des taux directeurs dans les prochaines années[9], les montages à crédit redeviennent techniquement cohérents pour certains profils, mais doivent être envisagés avec prudence.

Les atouts de l'investissement à crédit

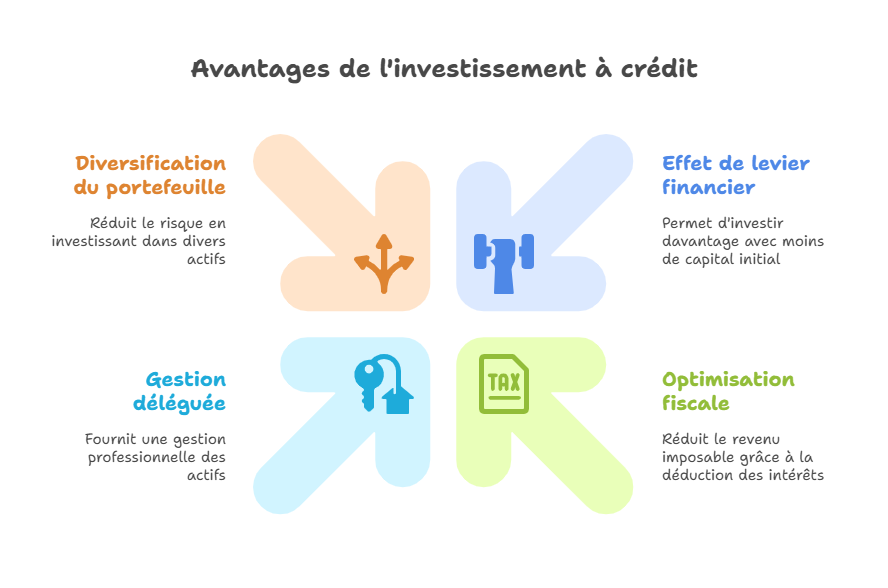

L'effet de levier financier

Le principal avantage du crédit est de pouvoir investir davantage sans mobiliser immédiatement tout son capital. L'effet de levier permet d'acheter un volume de parts supérieur à ce que l'épargne seule autoriserait. Ainsi, les revenus générés par les SCPI contribuent à rembourser le prêt, tandis que le patrimoine se constitue progressivement.

En 2025, plusieurs SCPI de rendement ont distribué entre 5,20 % et 9,52 %[3][6] : lorsque le coût total du crédit (intérêts + assurance) se situe significativement en dessous de ces niveaux, l'investisseur peut espérer un différentiel positif à long terme. Mais cet avantage disparaît, voire s'inverse, si les conditions de crédit se dégradent ou si les revenus des SCPI reculent.

L'optimisation fiscale

Les intérêts d'emprunt sont, dans le cadre d'une détention à crédit en pleine propriété, généralement déductibles des revenus fonciers issus des SCPI. Cette déduction permet de réduire la base imposable et d'améliorer la rentabilité nette de l'opération. Ce levier fiscal est particulièrement intéressant pour les contribuables situés dans une tranche marginale d'imposition élevée, surtout lorsqu'ils combinent SCPI de rendement et revenus fonciers déjà existants.

Ce mécanisme reste encadré par la fiscalité des revenus fonciers et doit être vérifié au cas par cas avec un professionnel, notamment en présence d'autres dispositifs (déficit foncier, régime micro-foncier, etc.).

Une gestion entièrement déléguée

Les SCPI sont pilotées par des sociétés de gestion agréées qui se chargent de la sélection des actifs, de la location, de la maintenance, des éventuelles restructurations et des arbitrages. L'investisseur bénéficie ainsi d'un accès professionnel à l'immobilier, sans avoir à gérer la complexité d'un bien locatif (travaux, loyers, impayés…).

Le taux d'occupation financier (TOF), souvent supérieur à 94 % pour les véhicules les plus solides[3], constitue un indicateur central de la qualité de cette gestion.

Une diversification patrimoniale accessible

Les SCPI permettent de diversifier son patrimoine dès quelques centaines ou milliers d'euros, avec des tickets d'entrée généralement compris entre 200 € et 5 000 € la part selon les véhicules[3]. Elles ouvrent la possibilité d'investir dans plusieurs secteurs économiques et zones géographiques (France, zone euro, Europe du Nord, etc.), limitant ainsi le risque lié à un seul actif immobilier.

Dans une stratégie patrimoniale globale, les SCPI peuvent être combinées avec d'autres supports (fonds euro, actions, obligations) pour lisser les cycles économiques.

Les limites et risques à anticiper

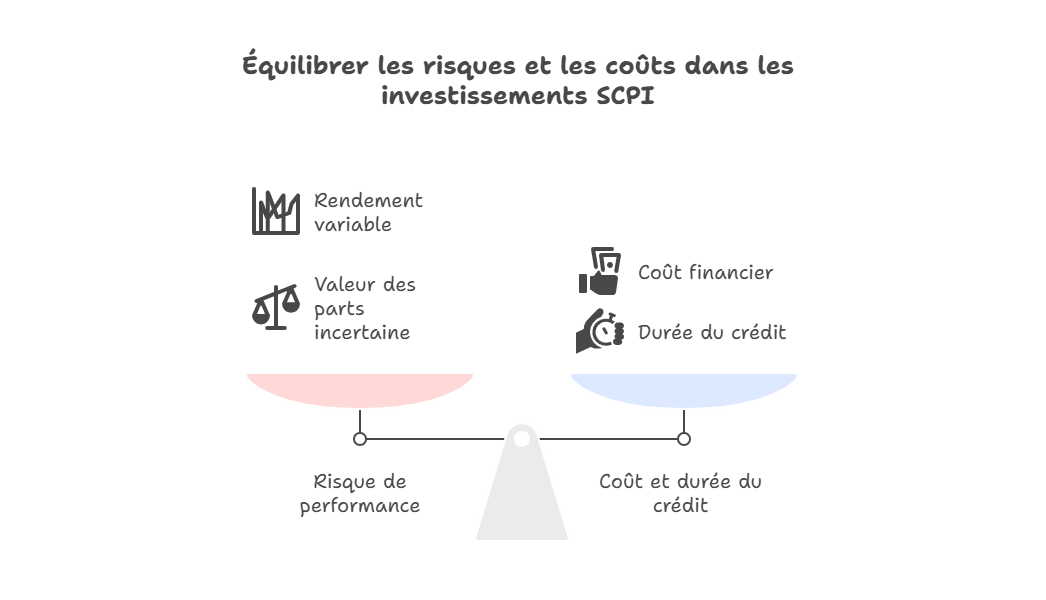

Le risque de performance

Les revenus distribués par les SCPI dépendent des conditions du marché immobilier, du taux d'occupation et des arbitrages opérés. La performance moyenne du marché a été d'environ 4,72 % en 2024[1], avec une fourchette oscillant généralement entre 4 % et 6 % pour la majorité des SCPI de rendement, et davantage pour certains véhicules plus opportunistes[3][6].

Rien ne garantit que ces niveaux se maintiendront : l'ASPIM a rappelé que les performances, bien qu'attractives en 2024‑2025, restent exposées aux variations de l'immobilier d'entreprise[6]. La valeur des parts n'est pas garantie non plus : plusieurs SCPI ont d'ailleurs procédé à des ajustements de leurs prix de souscription depuis 2023, illustrant l'impact des nouvelles conditions de marché. Une baisse prolongée du marché immobilier peut entraîner une décote à la revente.

Le coût et la durée du crédit

Le recours à l'emprunt implique un coût financier lié aux intérêts et à l'assurance du prêt. Après le pic de 2023‑2024, la remontée des taux a réduit l'écart entre rendement des SCPI et coût du crédit, même si les projections de marché envisagent un reflux progressif vers des niveaux autour de 1 % à 2 % pour les meilleurs profils à horizon 2026[9].

Un taux trop élevé, une durée trop courte ou une assurance chère peuvent rendre l'opération peu rentable, voire déficitaire. Il est donc essentiel de simuler l'effort d'épargne net, en tenant compte des revenus SCPI, de la fiscalité et de différents scénarios de baisse de rendement. En moyenne, le taux d'endettement ne doit pas dépasser environ 35 % des revenus nets pour rester dans une zone de confort, seuil désormais largement repris par les établissements bancaires et le Haut Conseil de stabilité financière.

Une liquidité limitée

Les parts de SCPI ne sont pas cotées en bourse. Leur revente peut donc prendre du temps, notamment en cas de ralentissement de la demande ou de hausse des taux, périodes pendant lesquelles les collectes peuvent se contracter. C'est un placement de long terme, avec un horizon d'investissement recommandé d'au moins 8 à 15 ans, afin d'amortir les frais et lisser les cycles économiques.

Les récentes tensions sur le marché immobilier d'entreprise ont rappelé le caractère non garanti de la liquidité : certaines SCPI ont vu leurs délais de sortie s'allonger, voire ont mis en place des mécanismes de régulation des retraits.

Mon conseil : investir moins à crédit et garder des liquidités pour les opportunités de placement…

Le double risque crédit + immobilier

L'investissement à crédit cumule deux types de risques :

- le risque financier lié à l'endettement (hausse de taux en cas de crédit à taux variable, perte de revenu, accident de la vie, séparation, etc.) ;

le risque immobilier (vacance locative, baisse des loyers, baisse de la valeur des parts, hausse des charges, renégociations de baux).

Une mauvaise synchronisation entre ces deux aspects peut fragiliser la situation patrimoniale. Les années 2023‑2025, avec la remontée rapide des taux et l'ajustement des valeurs immobilières, ont illustré à quel point un crédit contracté dans un contexte de taux élevés peut gommer l'essentiel de l'avantage de rendement des SCPI si la visibilité sur les revenus n'est pas suffisante[6][10].

Comparatif : SCPI à crédit vs SCPI au comptant

Critère | SCPI à crédit | SCPI au comptant |

|---|---|---|

Effet de levier | Oui – permet d'investir plus que l'épargne disponible | Non |

Effort d'épargne mensuel | Étale le coût dans le temps | Capital mobilisé immédiatement |

Avantage fiscal | Déduction des intérêts d'emprunt sur les revenus fonciers (sous conditions) | Aucun sur les revenus, hors cas particuliers |

Risque financier | Présent (emprunt à rembourser, risque de surendettement) | Limité au capital investi |

Limitée | Limitée | |

Durée conseillée | 10 à 20 ans minimum | Long terme également (8 à 15 ans) |

Complexité | Moyenne à élevée (banque, montage, fiscalité) | Simple |

Patrimoine constitué | Grâce à l'effet de levier, potentiellement plus important | En fonction des liquidités disponibles |

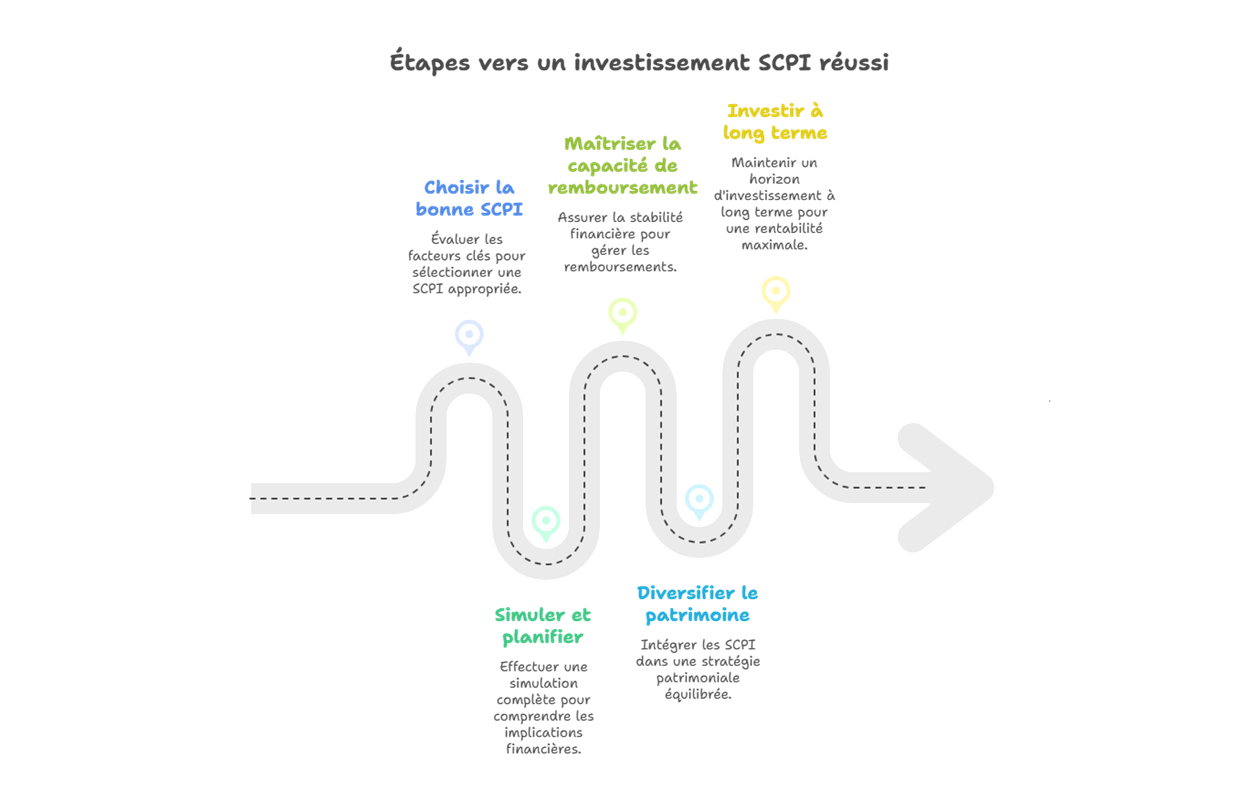

Les clés d'un investissement réussi

Choisir la bonne SCPI

Avant toute souscription, il est essentiel d'examiner :

- le taux d'occupation financier (TOF) ;

- la diversification géographique et sectorielle (France / Europe / international, bureaux, commerce, santé, logistique…) ;

- la politique d'investissement et d'arbitrage, notamment la capacité de la société de gestion à adapter sa stratégie à la remontée des taux ;

- la solidité de la société de gestion (encadrement par l'AMF, expérience, historique de performances, gestion des baisses de valeur depuis 2023).

Une SCPI bien diversifiée et gérée par une équipe expérimentée sera plus résiliente face aux fluctuations du marché. Les classements récents montrent qu'en 2025‑2026, les meilleures SCPI combinent un taux de distribution supérieur à 5 % avec un TOF élevé et une capitalisation significative, gages de mutualisation des risques[3][4].

Simuler et planifier

Une simulation complète doit inclure le coût total du crédit (intérêts, assurance, frais), les revenus attendus, la fiscalité et différents scénarios de rendement (baisse temporaire, stagnation, revalorisation progressive). Mieux vaut tester plusieurs hypothèses, dont un scénario prudent (par exemple, rendement proche de 4 % à 4,5 %), pour évaluer la solidité du montage.

Cette approche est d'autant plus importante que, selon les données de marché, le rendement global des SCPI a oscillé entre 4,7 % en 2024 et des fourchettes de 5,20 % à près de 9,5 % pour les véhicules les plus performants en 2025‑2026[1][3][6].

Maîtriser sa capacité de remboursement

Les revenus de la SCPI peuvent participer au remboursement, mais l'investisseur doit pouvoir faire face aux mensualités même en cas de baisse de rendement, d'allongement du délai de jouissance ou de baisse temporaire de la distribution. Une marge de sécurité dans le budget est indispensable pour absorber d'éventuelles fluctuations.

Les autorités de régulation insistent sur la nécessité d'éviter tout surendettement : le taux d'endettement global, SCPI comprises, doit rester compatible avec une bonne gestion de trésorerie, même en cas de hausse des charges de vie courante.

Diversifier son patrimoine global

L'investissement en SCPI à crédit doit rester une composante d'une stratégie patrimoniale équilibrée, intégrant :

- une épargne de précaution immédiatement disponible ;

- d'autres placements liquides (assurance-vie, livrets, marchés financiers) ;

- et une répartition adaptée au profil de risque (immobilier, actions, obligations, trésorerie).

En pratique, les conseillers recommandent souvent de ne pas concentrer l'essentiel de son patrimoine sur une seule classe d'actifs, même si les SCPI offrent, en 2025‑2026, un couple rendement/risque attractif par rapport à l'épargne bancaire classique[6].

S'inscrire dans la durée

Le temps est un allié essentiel pour lisser les cycles immobiliers, amortir les frais d'entrée et tirer pleinement profit de l'effet de levier. Un horizon d'investissement d'au moins 10 ans est recommandé pour maximiser la rentabilité globale, d'autant que certaines SCPI affichent des taux de rendement interne (TRI) proches de 7 % sur 10 ans pour les meilleurs dossiers[3]. Cet horizon permet également d'absorber des épisodes de baisse de valeur ou de distribution, comme ceux observés sur certaines SCPI depuis 2023.

Quand le crédit devient un piège

L'investissement à crédit peut devenir contre-productif dans plusieurs cas :

- emprunt à un taux trop élevé par rapport au rendement des SCPI, notamment si le crédit est contracté lors d'un pic de taux ;

- durée d'investissement trop courte, ne laissant pas le temps de compenser les frais et de lisser les cycles ;

- revenus SCPI en baisse, ne couvrant plus les mensualités, situation déjà observée sur quelques véhicules confrontés à des baisses de loyers ou des cessions d'actifs à des prix décotés[6][10] ;

- absence d'épargne de secours, en cas de coup dur financier ou de baisse de revenus ;

- SCPI mal choisie, peu diversifiée, avec un TOF faible ou dépendante d'un secteur en difficulté (bureaux tertiaires en zones secondaires, par exemple).

Dans ces situations, l'effet de levier peut amplifier les pertes au lieu de créer de la valeur. La période récente a montré que certains investisseurs ayant souscrit à crédit sans marge de sécurité ont pu se retrouver pris en étau entre baisse de revenus de leurs SCPI et charge de crédit inchangée.

Exemple chiffré (illustratif)

Prenons un exemple simplifié, actualisé dans le contexte actuel : un investisseur emprunte 100 000 € sur 20 ans à 4,2 % (taux global crédit + assurance) pour acquérir des parts d'une SCPI dont le rendement annuel brut est de 5,5 %, soit dans la moyenne haute du marché pour un véhicule de rendement équilibré en 2025‑2026[3][6].

- Mensualité du prêt : environ 617 €.

- Revenus bruts estimés : 5 500 € par an, soit environ 458 € par mois (avant fiscalité).

- Effort d'épargne mensuel brut : environ 159 € par mois.

Après prise en compte de la fiscalité (impôt + prélèvements sociaux) et de la déductibilité des intérêts sur les revenus fonciers, l'effort net dépendra de la tranche marginale d'imposition de l'investisseur, mais l'ordre de grandeur reste comparable. Sur la durée, le patrimoine constitué représente un levier intéressant, à condition de conserver les parts suffisamment longtemps, d'accepter une possible volatilité des revenus et de maintenir une bonne capacité de remboursement.

Conclusion

Investir à crédit dans les SCPI peut représenter une véritable opportunité de création de valeur, à condition d'être bien préparé. Cette stratégie combine effet de levier, avantage fiscal et gestion déléguée, dans un environnement où les meilleures SCPI continuent d'afficher, en 2025‑2026, des rendements significativement supérieurs aux placements sans risque[3][6].

Mais elle nécessite de la rigueur, une vision long terme et une bonne maîtrise des risques, notamment dans un contexte où les prix de l'immobilier d'entreprise se réajustent et où les banques restent vigilantes sur les conditions d'octroi du crédit[9][10]. Mal calibré, le crédit peut au contraire devenir un piège financier, notamment en cas de hausse des taux, de baisse des revenus ou de mauvaise sélection de SCPI. En définitive, l'effet de levier amplifie les résultats — dans un sens comme dans l'autre. Bien maîtrisé, il devient un outil puissant pour bâtir un patrimoine immobilier diversifié, au sein d'une stratégie patrimoniale cohérente.

L'investissement en SCPI comporte un risque de perte en capital et de liquidité limitée.

À retenir

- L'investissement en SCPI à crédit redevient attractif en 2025‑2026 grâce à la détente des taux, mais suppose un horizon long terme et une sélection rigoureuse des véhicules.

- Le différentiel entre rendement des SCPI et coût du crédit, combiné à la déductibilité des intérêts, crée un effet de levier potentiellement puissant, mais réversible en cas de baisse des revenus.

- Avant de vous lancer, clarifiez votre aversion au risque, conservez une épargne de précaution et vérifiez que votre taux d'endettement reste sous les 35 %.

- D'autres effets de levier existent : versements programmés, réinvestissement automatique des dividendes, diversification progressive sur plusieurs SCPI.

- Les SCPI doivent rester une brique parmi d'autres (assurance-vie, livrets, marchés financiers) dans une stratégie patrimoniale globale.

Conseil de l'expert en épargne

Avant d'utiliser le crédit pour investir en SCPI, commencez par vous demander honnêtement si vous avez une aversion au risque élevée ou non : si la moindre baisse de revenus ou la perspective d'un marché chahuté vous empêche de dormir, limitez fortement l'endettement et privilégiez les versements au comptant.

Ensuite, ne voyez pas le crédit comme l'unique levier : les versements programmés et le réinvestissement des dividendes sont d'autres effets de levier puissants, souvent sous‑estimés, qui permettent de lisser votre point d'entrée dans le temps tout en capitalisant automatiquement les revenus. Dans la pratique, un montage équilibré combine un endettement maîtrisé, une poche de liquidités disponible pour les imprévus et ces leviers d'épargne programmée pour faire croître votre patrimoine sans vous mettre en danger.

À lire également :

SCPI : Toutes les étapes, de fondateur à appel public

| Les points importants pour la SCPI Comète | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Diversifiée SCPI de rendement | Minimum de souscription 20 parts 250.00 € |

| Comète (SCPI Diversifiée) | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !