ÊTRE RECONTACTÉ(E)

Conformément à la loi « informatique et libertés » du 6 janvier 1978 modifiée en 2004, vous bénéficiez d’un droit d’accès et de rectification aux informations qui vous concernent, que vous pouvez exercer en vous adressant à MeilleureSCPI.com - Service Informatique et Liberté 62 rue Brancion, 75015 Paris ou à information [arobase] meilleurescpi [point] com

“Excellent”, 165 avis

Pourquoi réinvestir ses dividendes en parts de SCPI en 2026 ?

En 2026, le réinvestissement des dividendes dans des parts de SCPI (Sociétés Civiles de Placement Immobilier) attire de plus en plus l'attention des investisseurs. Dans un contexte marqué par des taux d'intérêt en phase de stabilisation, une correction prolongée de la valorisation des actifs et une segmentation croissante du marché immobilier, cette stratégie conserve un intérêt majeur, à condition d'être très sélectif.

Mais comment fonctionne réellement le réinvestissement des dividendes en SCPI ? Quels sont ses avantages, ses risques et ses conditions pour rester pertinent en 2026 ? Cet article propose une analyse détaillée, des exemples chiffrés, un tableau comparatif et des recommandations pratiques pour une décision éclairée.

Un marché des SCPI en mutation en 2026

Avant d'examiner la stratégie de réinvestissement, il est essentiel de comprendre le contexte 2026.

Des rendements toujours attractifs mais hétérogènes

- Le rendement moyen 2025 des SCPI de rendement (taux de distribution) s'est établi à 4,91 % brut, en hausse par rapport à 2024, malgré un environnement immobilier chahuté.

- En 2026, les données et estimations de marché indiquent un rendement moyen autour de 4,5 % à 6 % brut pour l'ensemble des SCPI, avec de fortes disparités selon les catégories.

- Pour les SCPI " classiques " diversifiées ou patrimoniales, une fourchette de 4,5 % à 6 % brut reste la norme, selon la thématique (bureaux, santé, logistique, résidentiel, commerce) et la qualité de gestion.

- Les meilleures SCPI de rendement 2026 affichent des taux de distribution compris entre 5,2 % et 9,52 %, tandis que certaines stratégies très opportunistes (high yield) dépassent même les 10 %, voire les 15,27 % pour les plus performantes comme Wemo One ou Reason.

- En pratique, viser entre 4,5 % et 6 % brut pour un profil équilibré demeure cohérent, les rendements supérieurs s'accompagnant d'un risque accru et d'une volatilité potentiellement plus forte sur la valeur des parts.

Une liquidité sous pression

- Depuis 2023–2025, de nombreuses SCPI ont constaté une hausse des demandes de retrait, en particulier celles exposées aux bureaux traditionnels ou à des immeubles anciens peu adaptés aux nouvelles normes environnementales et aux nouveaux usages.

- Cette tension a entraîné, pour certaines d'entre elles, des délais de revente des parts pouvant aller de quelques semaines à plusieurs mois, selon l'offre et la demande, avec des baisses de valeur de part atteignant jusqu'à -30 % pour certaines SCPI comme Primopierre.

- En parallèle, plusieurs sociétés de gestion ont procédé à des ajustements significatifs de prix de part, principalement à la baisse, afin de refléter le nouveau niveau de valorisation de l'immobilier dans un environnement de taux stabilisés.

- Ce mouvement de " purge " des valorisations, bien que douloureux pour certains investisseurs, contribue à assainir le marché et à rendre les rendements futurs potentiellement plus durables.

- En 2026, la liquidité reste donc un point de vigilance : les SCPI les plus solides et bien diversifiées continuent de trouver preneur, tandis que les véhicules fragilisés par la conjoncture peuvent connaître des files d'attente à la sortie ou une collecte en berne.

Ce contexte plaide plus que jamais pour une sélection rigoureuse des SCPI avant tout réinvestissement.

Pourquoi réinvestir ses dividendes reste pertinent en 2026

Malgré les risques, le réinvestissement des dividendes conserve plusieurs avantages en 2026, s'il est bien encadré.

1. L'effet de capitalisation

Réinvestir les dividendes augmente le nombre de parts détenues sans effort d'épargne supplémentaire. Plus le temps passe, plus le capital croît : c'est le fameux effet boule de neige, particulièrement puissant lorsque les rendements restent significatifs, même dans un marché chahuté.

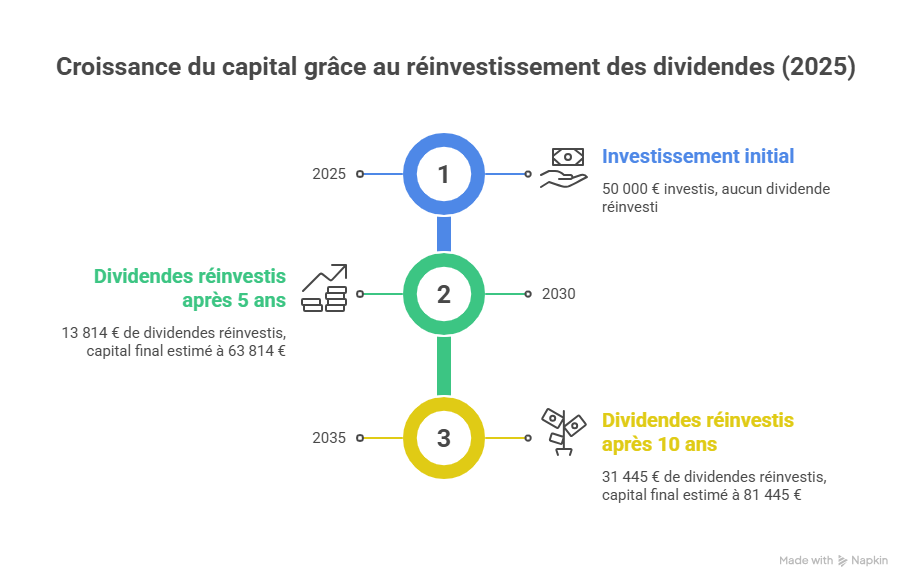

Exemple :

- Investissement initial : 50 000 €

- Rendement brut : 4,5 %

- Dividendes réinvestis chaque année pendant 10 ans, sans prise en compte d'une éventuelle revalorisation ou dévalorisation des parts, ni de la fiscalité.

Sans réinvestissement, l'investisseur perçoit 2 250 € de dividendes bruts par an, soit 22 500 € sur 10 ans, mais son capital initial reste de 50 000 € (hors évolution du prix de part). Avec réinvestissement systématique, ces 2 250 € bruts annuels servent à acheter de nouvelles parts. Au bout de 10 ans, le nombre de parts détenues a significativement augmenté et le capital global (en valeur de parts) est nettement supérieur, tout comme le niveau de dividendes futurs.

Cet exemple, volontairement simplifié, illustre la logique de capitalisation. Bien entendu, la SCPI présente des risques de perte en capital et de baisse des revenus, et la fiscalité réduit le montant réellement réinvestissable.

2. Une discipline d'épargne automatisée

De nombreuses sociétés de gestion proposent désormais une option automatique de réinvestissement des dividendes : les dividendes sont réinvestis directement en nouvelles parts, sans démarche manuelle. Cela permet une gestion passive, régulière et disciplinée, particulièrement adaptée aux investisseurs qui souhaitent construire un capital sur le long terme sans arbitrages fréquents.

3. Une opportunité d'achat en période de volatilité

La baisse ou l'ajustement du prix de certaines parts de SCPI, observé depuis 2023 et prolongé jusqu'en 2026, crée une fenêtre d'entrée potentiellement intéressante pour les investisseurs de long terme. Quand les prix des parts baissent, le réinvestissement permet d'acheter plus de parts avec le même montant de dividendes, ce qui lisse le prix d'achat moyen sur la durée.

Ainsi, dans un marché volatil, le réinvestissement joue un rôle proche d'un " achat programmé " : l'investisseur profite mécaniquement des phases de repli pour renforcer sa position à moindre coût, tout en bénéficiant des phases de stabilisation ou de reprise.

4. Des frais réduits dans certains cas

Certaines SCPI offrent une décote sur les frais d'entrée pour les parts acquises via le réinvestissement, ou des modalités spécifiques de souscription qui allègent le coût global de l'opération, améliorant ainsi la rentabilité nette à long terme.

Toutes les SCPI ne pratiquent toutefois pas cette décote et les conditions peuvent évoluer. Il est donc indispensable de vérifier, dans la notice d'information et la documentation commerciale, les modalités exactes de l'option de réinvestissement.

Points de vigilance à considérer en 2026

Le réinvestissement reste une stratégie pertinente, mais il exige une bonne compréhension des risques actuels.

1. Fiscalité inchangée

Même si les dividendes sont réinvestis, ils restent imposables comme des revenus fonciers. Le mécanisme de réinvestissement ne modifie pas, en lui-même, la charge fiscale :

- Prélèvements sociaux : 17,2 % sur la part de revenus imposables.

- Impôt sur le revenu : selon la tranche marginale d'imposition de l'investisseur, après prise en compte des charges déductibles le cas échéant.

Pour les contribuables fortement imposés, la fiscalité peut réduire sensiblement le montant réellement disponible pour être réinvesti, transformant un rendement brut de 4,5 % en environ 3 % à 3,5 % net. Certains arbitrages (investissement via un contrat d'assurance-vie, démembrement de propriété, SCPI européennes avec fiscalité conventionnelle différente, etc.) peuvent être envisagés pour optimiser la charge fiscale, mais impliquent une ingénierie patrimoniale plus poussée.

2. Risque de liquidité

En cas de marché tendu, revendre ses parts peut être plus long et plus complexe. Les dividendes réinvestis sont donc transformés en parts supplémentaires, elles-mêmes soumises aux règles de liquidité de la SCPI. En pratique, ces sommes restent bloquées dans la SCPI tant qu'une revente n'est pas possible à un prix et dans des délais satisfaisants.

En 2026, ce risque est particulièrement sensible pour les SCPI très exposées aux bureaux vieillissants ou aux secteurs structurellement fragilisés. Une analyse fine du taux d'occupation financier, du niveau de collecte, du report à nouveau et de la politique de gestion de la liquidité est indispensable.

3. Variabilité des rendements

Les loyers encaissés par les SCPI peuvent baisser en cas de vacance locative, de renégociation des baux, de départ de locataires clés ou de crise immobilière. Les années 2023–2025 ont montré que les rendements ne sont pas garantis et peuvent faire l'objet d'ajustements, à la hausse comme à la baisse.

Le rendement futur reste incertain et dépend notamment :

- De la qualité des actifs en portefeuille (localisation, état, conformité aux normes ESG, attractivité pour les locataires).

- De la diversification sectorielle et géographique.

- De la capacité de la société de gestion à arbitrer, repositionner et moderniser le patrimoine.

Réinvestir des dividendes dans une SCPI dont le modèle est fragilisé peut amplifier l'exposition au risque, d'où l'importance de suivre régulièrement les rapports annuels et bulletins trimestriels.

4. Fragmentation du marché

Le marché des SCPI s'est nettement fragmenté :

Les meilleures SCPI, bien gérées, thématiques porteuses (santé, logistique, résidentiel géré, énergies, etc.) ou fortement diversifiées, captent la majorité de la collecte et maintiennent leur attractivité.

D'autres, plus exposées à des segments en difficulté (bureaux de seconde main, commerces mal situés, actifs obsolètes), peuvent voir leurs performances diminuer, leurs prix de parts ajustés à la baisse et leur liquidité se dégrader.

En conséquence, le réinvestissement automatique ne doit pas dispenser de vérifier régulièrement la qualité intrinsèque de chaque SCPI et, si nécessaire, de remettre en question la pertinence de continuer à y affecter de nouveaux capitaux.

Tableau récapitulatif : Avantages du réinvestissement des dividendes

Aspect | Sans réinvestissement des dividendes | Avec réinvestissement des dividendes |

|---|---|---|

Rendement | Perception régulière des dividendes, mais croissance du capital limitée | Croissance du capital augmentée grâce à l'effet de capitalisation |

Impact sur le long terme | Rendement final dépendant des variations trimestrielles ou mensuelles, capital initial peu renforcé | Rendement final optimisé, multiplication du capital sur le long terme par l'accumulation de parts |

Stabilité en période de crise | Exposition aux fluctuations directes du marché immobilier, sans accroissement de la base de parts | Résilience potentiellement accrue, avec une stratégie qui lisse le prix d'achat moyen dans le temps |

Approche d'investissement | Approche plus conservatrice, revenus réguliers encaissés, mais patrimoine moins dynamique | Approche progressive et orientée capitalisation, maximisation des opportunités de marché sur la durée |

Recommandations pour investir en 2026

Pour tirer le meilleur parti du réinvestissement, plusieurs bonnes pratiques s'imposent :

- Sélectionner des SCPI solides : privilégier celles affichant un rendement stable dans le temps, un taux d'occupation financier élevé, une bonne diversification et une collecte maîtrisée. Les rendements très élevés (supérieurs à 7–8 %) doivent être analysés au regard du risque pris.

- Diversifier les supports : plusieurs SCPI pour réduire le risque sectoriel et géographique, en répartissant son investissement sur différentes thématiques (bureaux nouvelle génération, logistique, santé, résidentiel, thématiques européennes, etc.).

- Anticiper la fiscalité : provisionner une part des dividendes pour régler les impôts, surtout en cas de réinvestissement partiel. Le montage via assurance-vie ou le recours à des SCPI européennes peut être étudié avec un conseil spécialisé.

- Adopter une vision long terme : horizon d'au moins 8 à 10 ans recommandé pour amortir les cycles immobiliers, lisser les éventuelles baisses de prix de parts et maximiser l'effet de capitalisation.

- Revoir régulièrement son portefeuille : ajuster en fonction des performances et des conditions de marché, en suivant les rapports annuels, les bulletins trimestriels et les communications des sociétés de gestion. Si nécessaire, suspendre le réinvestissement sur les SCPI jugées moins pertinentes.

Liste de quelques SCPI proposant le réinvestissement des dividendes

Plusieurs SCPI offrent la possibilité de réinvestir automatiquement les dividendes, permettant ainsi aux investisseurs de faire croître progressivement leur capital. Les listes évoluant régulièrement, il convient de vérifier auprès de chaque société de gestion les modalités exactes de l'option de réinvestissement (conditions, frais, décote éventuelle).

Voici quelques SCPI proposant ce service, à titre indicatif :

- SCPI Corum Origin – Corum AM

- SCPI Corum XL – Corum AM

- SCPI Corum Eurion – Corum AM

- SCPI Épargne Foncière – La Française REM

- SCPI Crédit Mutuel Pierre 1 – La Française REM

- SCPI Selectinvest 1 – La Française REM

- SCPI LF Grand Paris Patrimoine – La Française REM

- SCPI LF Avenir Santé – La Française REM

- SCPI CRISTAL Rente – Inter Gestion REIM

- SCPI Grand Paris Résidentiels – Inter Gestion REIM

- SCPI ActivImmo – Alderan

- SCPI Comète - Alderan

- SCPI Optimale – Consultim AM

- SCPI Iroko Zen – Iroko

- Iroko Atlas - Iroko

- SCPI Epsicap Nano – Epsicap REIM

- SCPI Elevation Tertiom - Elevation Capital Partners

Cette liste n'est pas exhaustive et ne constitue pas un conseil d'investissement. Les performances passées, même élevées, ne préjugent pas des performances futures et ne doivent pas être l'unique critère de choix.

Conclusion

En 2026, le réinvestissement des dividendes en parts de SCPI demeure une stratégie efficace pour faire croître son patrimoine sur le long terme, dans un marché qui reste chahuté mais offre encore des rendements attractifs pour les véhicules les mieux gérés.

Les taux de distribution moyens, compris autour de 4,5–6 % pour l'ensemble du marché et pouvant dépasser 9–15 % pour certaines SCPI opportunistes, combinés à l'automatisation du réinvestissement et au potentiel de capitalisation, en font une option particulièrement intéressante pour les investisseurs patients et disciplinés.

Cette stratégie nécessite toutefois une grande sélectivité dans le choix des SCPI, une bonne anticipation de la fiscalité, ainsi qu'une vigilance accrue sur la liquidité et la qualité des actifs sous-jacents.

Comme tout placement immobilier, les SCPI comportent des risques, notamment de perte en capital, de baisse potentielle des revenus distribués, d'illiquidité et de variations du prix des parts, qu'il est essentiel de bien évaluer avant d'investir ou de décider de réinvestir systématiquement ses dividendes.

À retenir

- En 2026, les SCPI offrent encore des rendements moyens de 4,5 % à 6 %, avec des écarts importants selon les stratégies.

- Le réinvestissement automatique des dividendes permet de profiter pleinement de l'effet de capitalisation et de lisser le prix d'achat des parts.

- La contrepartie est une fiscalité inchangée et un risque de liquidité accru en cas de marché tendu.

- La réussite de la stratégie repose sur une sélection exigeante des SCPI, une diversification soignée et un horizon de placement long.

- Un accompagnement par un expert en gestion de patrimoine est recommandé pour optimiser fiscalité, allocation et suivi dans la durée.

Conseil de l'auteur

Mettre à jour pour 2026. Conseils de l'auteur : en tant qu'expert en gestion de patrimoine, je recommande d'utiliser le réinvestissement des dividendes comme un levier de capitalisation, mais jamais comme un réflexe automatique. Avant d'activer ou de maintenir l'option, vérifiez chaque année la qualité de la SCPI (taux d'occupation, endettement, stratégie ESG), simulez votre rendement net après impôts et confrontez-le à vos objectifs (complément de revenus ou capitalisation). Enfin, n'hésitez pas à combiner plusieurs SCPI et, le cas échéant, des enveloppes comme l'assurance-vie pour optimiser la fiscalité et la transmission.

À lire également :

Quelles sont les SCPI à revenus mensuels en 2026 ?

| Les points importants pour la SCPI Crédit Mutuel Pierre 1 | ||

| Type de support

SCPI

Société Civile de Placement Immobilier |

Catégorie Bureau SCPI de rendement | Minimum de souscription 1 part 215.00 € |

| Investir dans Crédit Mutuel Pierre 1 | ||

À propos de l’auteur

Jonathan Dhiver

J'ai fondé MeilleureSCPI.com, Meilleur-GF.com, Meilleur-GFV.com, et Epargne-Mensuelle.com. J'adore tout ce qui touche à l'épargne, l'éducation financière, et la fixation d'objectifs. Je pense qu'une des clés est de mettre de l'argent de côté dès le début du mois. Si vous avez des questions, n'hésitez pas à me contacter (via le formulaire de contact) !